Tygodniowy komentarz rynkowy 57/2014

Przebieg piątkowych notowań na giełdzie warszawskiej mógł napawać optymizmem, a kontynuacja ruchu na północ wydawała się wręcz nieuchronna. Niestety w miniony weekend prezydent Rosji, Władimir Putin postanowił najechać na Ukrainę, skutecznie płosząc inwestorów z rynków akcji na całym świecie. Według jakiego scenariusza potoczy się ta historia?

Spróbujmy podsumować to, co wydarzyło się dotychczas na Ukrainie:

1. już w trakcie ubiegłego tygodnia na Krymie pojawiły się nieoznakowane zorganizowane oddziały zbrojne, które m.in. przejęły kontrolę nad parlamentem Krymu – jak się później okazało byli to żołnierze rosyjscy,

2. w miniony piątek wieczorem pojawiły się doniesienia o lądowaniu 2000 rosyjskich żołnierzy na Krymie, a ukraińscy przywódcy poinformowali o rozpoczęciu rosyjskiej inwazji na terenie Ukrainy – informacje te spowodowały tuż przed godziną 20 czasu warszawskiego spadek indeksu S&P500 z rekordowego poziomu w historii zanotowanego nieco wcześniej tego dnia,

3. w sobotę Rada Federacji Rosji na wniosek prezydenta Putina wyraziła zgodę na użycie rosyjskich sił zbrojnych na terenie Ukrainy,

4. rosyjskie wojska szybko zablokowały strategiczne pozycje na półwyspie krymskim – według mediów doszło także do licznych prowokacji ze strony Rosjan,

5. w odpowiedzi na ten akt agresji ukraińskie siły zbrojne zostały postawione w stan gotowości bojowej,

6. rosyjska agresja spotkała się z silnym sprzeciwem społeczności międzynarodowej, w tym zwłaszcza USA, Wielkiej Brytanii, Niemiec oraz Chin – na razie brak jednak jakichkolwiek praktycznych działań, które mogłyby mieć realny wpływ na rosyjską agresję.

Sytuacja na Ukrainie pozostaje napięta i na razie chyba nikt nie wie, jak się potoczy. Wygląda na to, że Putin stara się utrzymać rosyjską strefę wpływów po obaleniu na Ukrainie rządów prorosyjskiego prezydenta Janukowycza. Okoliczności dla takiej polityki rosyjskiego prezydenta są poniekąd sprzyjające, ponieważ w samej Ukrainie głosy są podzielone, a „proeuropejski” odsetek społeczeństwa pozostaje mniej więcej taki sam jak „prorosyjski”. W chwili obecnej Putin prawdopodobnie testuje, jak daleko może się posunąć nie narażając się na poważną reakcję społeczności międzynarodowej. Im szybsza i bardziej stanowcza reakcja, tym szybciej zażegnany powinien zostać kryzys. Oczywiście mamy na myśli przede wszystkim rozwiązania dyplomatyczne, ponieważ eskalacja konfliktu zbrojnego nie jest dobrym rozwiązaniem dla żadnej ze stron. Wydaje się, że najlepszym rozwiązaniem byłyby radykalne sankcje gospodarcze i ekonomiczna izolacja Rosji, o czym wspominał amerykański sekretarz stanu John Kerry.

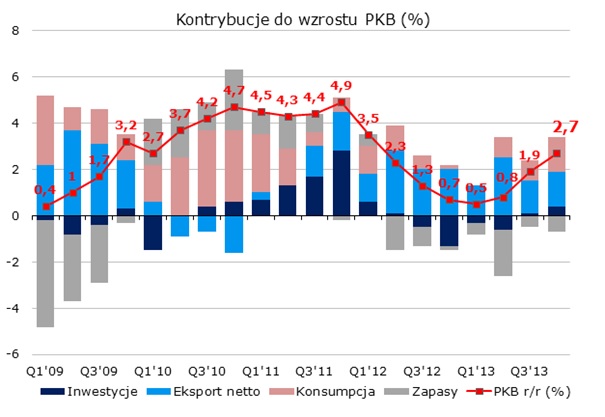

Czynniki makroekonomiczne zostały zepchnięte na dalszy plan przez ryzyko polityczne. Tymczasem w minionym tygodniu otrzymaliśmy kolejne potwierdzenie, że polska gospodarka jest na dobrej ścieżce i należy oczekiwać przyspieszenia wzrostu w kolejnych kwartałach (wykres 1). Poniżej najważniejsze wnioski z analizy wstępnych danych na temat wzrostu polskiego PKB w IV kwartale.

1. Konsumpcja przyspieszyła z 1,2% w III kwartale do 2,1% na koniec roku, inwestycje z 0,6% do 1,3%. Popyt krajowy ogółem przyspieszył z 0,5% w III kwartale do 1,2% w IV kwartale.

2. Konsumpcji sprzyjają rosnące płace, mocniejszy rynek pracy, wyraźna poprawa optymizmu konsumentów oraz istotny spadek obciążenia kosztami obsługi kredytów.

3. Potencjał do wzrostu inwestycji wynika m.in. z ograniczeń podażowych, które w ciągu ostatnich latach zostały wygenerowane z uwagi na wstrzemięźliwość inwestycyjną firm, a także z napływu nowych środków w ramach europejskich funduszy spójności.

4. Trwająca od siedmiu kwartałów ujemna kontrybucja zapasów we wzroście PKB sugeruje prawdopodobny „restocking” w przypadku kontynuacji ożywienia gospodarczego, co powinno mieć pozytywny wpływ na poziom PKB w dalszej części roku.

5. Wzrost pozostaje bezinflacyjny m.in. ze względu na sprzyjające otoczenie zewnętrzne, co pozwala oczekiwać wydłużenia fazy niskich stóp procentowych sprzyjającej aktywności gospodarczej.

6. Ryzyko dla polskiej gospodarki wiąże się z sytuacją na Ukrainie. Ewentualna głęboka recesja w tym kraju, będąca konsekwencją obecnej sytuacji politycznej, może poprzez kanały handlowe przełożyć się na koniunkturę gospodarczą w Polsce. Według prognoz mBanku polska gospodarka urośnie w roku bieżącym o 3,5%, a ryzyko „ukraińskie” dla tej prognozy jest szacowane na 0,2-0,4 pkt. proc..

Wykres 1: Wzrost PKB w Polsce i kontrybucja poszczególnych składników we wzroście. Źródło: mBank.

Biorąc pod uwagę obecne otoczenie makroekonomiczne w Polsce trudno nie być optymistą, jeśli chodzi o rynek akcji. Ryzyko związane jest z otoczeniem zewnętrznym i w dodatku – przynajmniej dla większości inwestorów - pojawiło się nagle i niespodziewanie. Świadczy o tym chociażby pozytywny przebieg piątkowej sesji na giełdzie warszawskiej, a także w USA aż do momentu informacji o lądowaniu 2000 rosyjskich żołnierzy na Krymie i komentarzy ukraińskich polityków o rozpoczęciu rosyjskiej inwazji. Jak może rozwinąć się sytuacja na Ukrainie? Możliwe są w zasadzie dwa warianty, jeden pozytywny dla rynku akcji, zaś drugi negatywny. Szybkie rozwiązanie kryzysu na drodze dyplomatycznej oznaczałoby prawdopodobnie silny wzrost na rynkach akcji i kontynuację hossy. Im dłużej trwał będzie impas, tym gorzej, ponieważ utrzymująca się niepewność (nie wspominając o możliwości wybuchu groźnego konfliktu zbrojnego) może mieć negatywny wpływ na gospodarkę i w konsekwencji wyniki spółek oraz kursy ich akcji. Niestety, prawdopodobnie w chwili obecnej nikt nie jest w stanie racjonalnie ocenić, jak rozwinie się sytuacja na Ukrainie w najbliższej przyszłości. Dlatego – pomimo pozytywnego otoczenia makroekonomicznego w Polsce – na razie wstrzymujemy się z polecaniem inwestycji w fundusze akcyjne. Zastrzegamy jednak, że szybkie dyplomatyczne rozwiązanie sporu oznaczać będzie prawdopodobnie silny wzrost cen akcji. W przypadku takiego wariantu konsekwencją rezygnacji z inwestycji w akcje w chwili obecnej będzie utrata potencjalnych znaczących zysków. Z kolei dla inwestorów nieakceptujących zmienności typowej dla rynku akcji, najlepszą alternatywą będą fundusze

Eques Obligacji oraz Eques Pieniężny.

Do pobrania

| EQUES_Investment_TFI_SA_komentarz_rynkowy_57-2014_2014_03-03 |