Komentarz rynkowy - lipiec

W czerwcu kontynuacja odbicia spółek technologicznych w USA doprowadziła tamtejsze wyceny do niebezpiecznych poziomów (prognozowany na następne 12 miesięcy wskaźnik C/Z ok. 29x), przy wzroście NASDAQ o 6,6%. Wyceny indeksu tylko w ostatnich trzech latach rosły do znacznie wyższych poziomów: w 2021 roku było to chwilowo 32x, a w 2020, wyjątkowym roku covidowym, osiągnęły aż 38x. Pozycjonowanie się przeciwko rozgrzanemu trendowi może nie być więc najlepszym pomysłem. Co więcej, wzrosty są poniekąd uzasadnione - widmo recesji na przełomie roku się oddala. Konsensusowa dynamika realnego PKB w 4Q i 1Q jest już dodatnia (+0,4% w 4Q 2023 i +0,1% w 1Q 2024 roku). Podobnie wyglądają prognozy dla Strefy Euro. Recesję widać co prawda w wyprzedzających wskaźnikach PMI dla przemysłu (najnowszy odczyt ISM w USA poniżej oczekiwań), ale w usługach spowolnienia nie ma (ISM wyniosło 53,9 pkt, wobec prognozy 51 pkt). Prognozy FED w postaci wykresu kropkowego, wskazują na dwie podwyżki w tym roku, w co rynek zdaje się nie wierzyć zakładając jedną. W którymś momencie roku prognozy się zbiegną, ale naszym zdaniem jeżeli to FED zmieni przekaz na bardziej gołębi, wpływ na indeksy będzie znikomy. Jeżeli jednak to rynek terminowy się dostosuje do FED, wpływ będzie negatywny.

Poniżej prezentujemy wyniki naszych Funduszy w czerwcu. Od początku 2023 roku wszystkie trzy rozwiązania prezentują się bardzo korzystnie na tle grup porównawczych. EQUES Akcji Sektora Prywatnego zajmuje zdecydowaną pozycję lidera w grupie funduszy akcji polskich małych i średnich spółek zarówno w perspektywie miesiąca jak i roku. Od początku działalności fundusz osiągnął stopę zwrotu +92,88%, ponad 6-krotnie wyższą od WIG: +14,58% i ponad 4-krotnie wyższą od MWIG40: +21,28%.

.jpg)

Wojna handlowa trwa w najlepsze, obecnie skupia się na półprzewodnikach

Minęło ponad pół roku, od kiedy Departament Handlu USA wystosował szeroką listę zakazów dotyczących eksportu chipów półprzewodnikowych i innych zaawansowanych urządzeń do Chin. W ten sposób administracja Bidena uniemożliwiła Chinom dostęp do najlepszych na świecie półprzewodników, na których opierać będzie się rozwój sztucznej inteligencji i technologii wojskowej. Globalna produkcja półprzewodników zdominowana jest obecnie przez kilka korporacji, z których żadna nie jest chińska. Przez to Chiny uzależnione były od importu chipów i rocznie wydawały więcej na import półprzewodników niż ropy. USA zauważywszy, że transfer zaawansowanej technologii do Chin w dłuższej perspektywie nie będzie działać na ich korzyść, odcięły Chiny od dostępu do półprzewodników, chcąc przy tym ograniczyć chiński rozwój technologiczny.

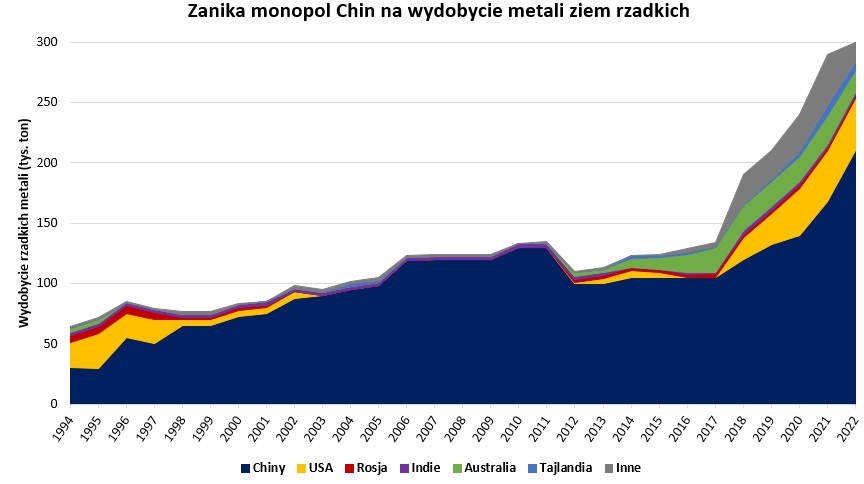

Jednak Chiny cały czas mają bezpośredni wpływ na łańcuch dostaw półprzewodników, poprzez wydobycie minerałów ziem rzadkich niezbędnych do produkcji chipów. Tym samym, wykorzystując sytuację, od początku sierpnia nałożą kontrolę na eksport kluczowych surowców wykorzystywanych do produkcji półprzewodników, m.in. galu oraz germanu. Są to niezbędne surowce mające zastosowanie we wszystkich zaawansowanych technologiach. Chiny są producentem 68% światowego germanu oraz 95% światowego galu, posiadając przy tym ponad 70% rezerw tych surowców. Decyzja ma stanowić kartę przetargową w negocjacjach z USA o odblokowaniu dostępu do półprzewodników. Z drugiej strony w ostatnich 10 latach monopol Chin na wydobycie metali szlachetnych zanika, a pozostałe kraje, w tym USA, stają się coraz bardziej niezależne w tym zakresie. W 2010 roku udział Chin w wydobyciu metali stanowił aż 98%, a w 2022 roku wyniósł on już 70%.

Źródło: United States Geological Survey

Źródło: United States Geological SurveyNa co czekamy w najbliższym miesiącu?

- 12 lipca – odczyt inflacji CPI w USA,

- 25-26 lipca – posiedzenie FOMC.

[1] Bloomberg

Nota prawna

Przedstawiane informacje mają charakter informacyjny i reklamowy, nie stanowią umowy ani nie są dokumentem informacyjnym wymaganym na mocy przepisów prawa, nie zawierają także informacji wystarczających do podjęcia decyzji inwestycyjnej. Materiał nie może być traktowany jako oferta, usługa doradztwa finansowego lub inwestycyjnego ani udzielanie rekomendacji dotyczących instrumentów finansowych lub ich emitentów; nie stanowi także porady prawnej. Komentarz stanowi opinię jego autorów, bazującą na ich wiedzy i doświadczeniu. Przewidywania na temat przyszłości są wynikiem wyciągania logicznych wniosków z wnikliwej analizy prowadzonej zgodnie ze sztuką. Nie można jednak wykluczyć, że okażą się one nietrafne i zachowania rynku (lub inne przyszłe zdarzenia) ukształtują się w odmienny sposób.

Przed podjęciem ostatecznych decyzji inwestycyjnych należy zapoznać się ze statutem, prospektem, informacją dla klienta alternatywnego funduszu inwestycyjnego oraz z dokumentem zawierającym kluczowe informacje – w szczególności w zakresie prowadzonej polityki inwestycyjnej, ryzyk oraz pobieranych opłat i ponoszonych kosztów. Prospekty są dostępne pod adresem:

EAM www.eitfi.pl/fundusz/eamfiz/prospekt2, EAI www.eitfi.pl/fundusz/eaifiz/prospekt2, EASP www.eitfi.pl/fundusz/easpfiz/prospekt2.

Certyfikaty inwestycyjne emitowane przez: EQUES Akcji Sektora Prywatnego FIZ („EASP”), EQUES Aktywnego Inwestowania FIZ („EAI”) oraz EQUES Akumulacji Majątku FIZ („EAM”), są produktem, który jest skomplikowany i może być trudny do zrozumienia. Aby uzyskać więcej informacji, należy zadzwonić pod numer telefonu (+48) 22 379 46 00.

EQUES Akumulacji Majątku FIZ został sklasyfikowany jako 3 na 7, co stanowi średnio niską klasę ryzyka. Fundusz został zaklasyfikowany na podstawie Rozporządzenia Delegowanego Komisji (UE) 2017/653 z dnia 8 marca 2017 r. uzupełniającego rozporządzenie Parlamentu Europejskiego i Rady (UE) nr 1286/2014. Oznacza to, że potencjalne straty wskutek przyszłych wyników oceniane są jako średnio małe, a złe warunki rynkowe prawdopodobnie nie wpłyną na naszą zdolność do wypłacenia pieniędzy.

EQUES Aktywnego Inwestowania FIZ został sklasyfikowany jako 4 na 7, co stanowi średnią klasę ryzyka. Fundusz został zaklasyfikowany na podstawie Rozporządzenia Delegowanego Komisji (UE) 2017/653 z dnia 8 marca 2017 r. uzupełniającego rozporządzenie Parlamentu Europejskiego i Rady (UE) nr 1286/2014. Oznacza to, że potencjalne straty wskutek przyszłych wyników oceniane są jako średnie, a złe warunki rynkowe mogą wpłynąć na naszą zdolność do wypłacenia pieniędzy.

EQUES Akcji Sektora Prywatnego FIZ został sklasyfikowany jako 6 na 7, co stanowi drugą najwyższą klasę ryzyka. Fundusz został zaklasyfikowany na podstawie Rozporządzenia Delegowanego Komisji (UE) 2017/653 z dnia 8 marca 2017 r. uzupełniającego rozporządzenie Parlamentu Europejskiego i Rady (UE) nr 1286/2014, przy uwzględnieniu krótkiego okresu istnienia skutkującego brakiem wystarczającej historii Funduszu. Oznacza to, że potencjalne straty wskutek przyszłych wyników oceniane są jako duże, a złe warunki rynkowe najprawdopodobniej wpłyną na naszą zdolność do wypłacenia pieniędzy.

Wskaźnik ryzyka uwzględnia założenie utrzymywania inwestycji przez 3 lata. W razie spieniężenia inwestycji na wcześniejszym etapie, faktyczne ryzyko może się różnić, a zwrot może być niższy. Ryzyko stwarzane przez Fundusz może być znacznie wyższe niż przedstawiane za pomocą ogólnego wskaźnika ryzyka, w przypadku wystąpienia czynników ryzyka, które z uwagi na swój charakter nie mogły i nie zostały uwzględnione przy obliczaniu ogólnego wskaźnika ryzyka.

Certyfikaty inwestycyjne funduszu charakteryzuje ryzyko płynności o istotnym znaczeniu.

Prezentowane dane są oparte na opracowaniach własnych EQUES Investment TFI S.A., chyba że wprost wskazano inaczej.

Pragniemy zwrócić Państwa uwagę na fakt, że żaden z wymienionych funduszy inwestycyjnych nie gwarantuje osiągnięcia określonych wyników inwestycyjnych, wartość aktywów może podlegać istotnym zmianom i nie można wykluczyć, że inwestycja w certyfikaty inwestycyjne przyniesie stratę części albo nawet całości zainwestowanych środków. Przyszłe wyniki podlegają opodatkowaniu, które zależy od sytuacji osobistej każdego inwestora i które może ulec zmianie w przyszłości.

Zaprezentowane wyniki odniesiono do mediany rozwiązań konkurencyjnych ujętych w grupy zdefiniowane przez serwis analizy.pl. Zwracamy jednak uwagę, że w skład przedmiotowych grup wchodzą fundusze inwestycyjne otwarte, specjalistyczne fundusze inwestycyjne otwarte, a także fundusze inwestycyjne zamknięte. Wskazane rodzaje funduszy inwestycyjnych różnią się możliwościami inwestycyjnymi i stosują różną politykę inwestycyjną, w szczególności w zakresie dopuszczalnych kategorii lokat, limitów inwestycyjnych i kosztów.

Pełna historia wyników inwestycyjnych funduszy jest dostępna na ich stronach www: www.eitfi.pl/fundusz/easpfiz , www.eitfi.pl/fundusz/eaifiz, www.eitfi.pl/fundusz/eamfiz.

Do pobrania

| EQUES_komentarz rynkowy_lipiec 2023_wersja www |