Bieżący komentarz rynkowy 97/2015

Który spośród indeksów giełdowych na świecie osiągnął najwyższą stopę zwrotu w okresie minionych 6 miesięcy? Odpowiedź na to pytanie bez dokładnej analizy tabelek z notowaniami prawdopodobnie będzie błędna. Szczególnie, jeśli przy jej udzielaniu będziemy się kierować danymi makroekonomicznymi. Z czego wynika fenomen chińskiego rynku akcji w obliczu coraz bardziej słabnącej gospodarki?

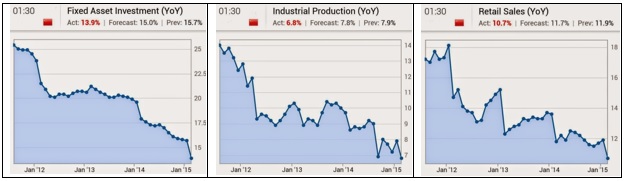

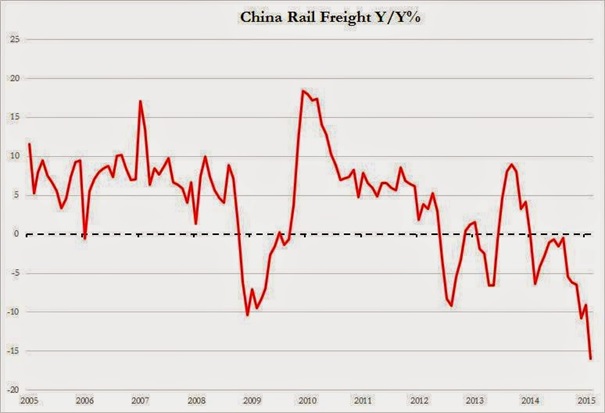

W minionym tygodniu w Chinach opublikowane zostały ważne dane makroekonomiczne dotyczące inwestycji, produkcji przemysłowej i sprzedaży detalicznej za luty br.. Wszystkie okazały się znacząco niższe od oczekiwań rynkowych (wykres 1). Trend osłabienia wzrostu gospodarczego w Chinach widoczny jest już od dłuższego czasu, jednakże ostatnie dane sugerują, że tempo pogorszenia zaczyna przybierać niepokojące rozmiary. Oprócz przytoczonych powyżej danych bardzo słabo wygląda kilkunastoprocentowy spadek wolumenów w transporcie kolejowym (wykres 2), a wskaźnik ten jest zwykle dobrym miernikiem koniunktury gospodarczej. Warto zwrócić uwagę na fakt, że spadek wolumenów w transporcie kolejowym jest większy nawet niż w okresie kulminacji kryzysu finansowego na przełomie 2008 i 2009 roku.

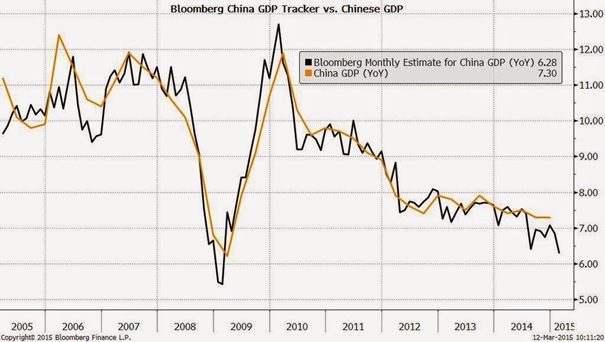

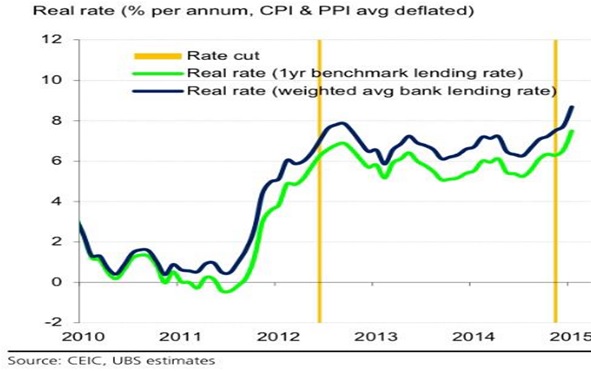

W obliczu powyższych informacji mało prawdopodobne wydaje się osiągnięcie zakładanego przez chińskie władze wzrostu gospodarczego na poziomie 7% w roku bieżącym. Aktualny konsensus rynkowy wg Bloomberga przewiduje wzrost na poziomie zaledwie 6,3% (wykres 3), ale prawdopodobne wydaje się jego dalsze obniżenie. Chińskiej gospodarce ciążą zmiany na rynku walutowym oraz bardzo wysokie realne stopy procentowe. Silne powiązanie CNY z USD powoduje, że chińska waluta umacnia się wobec innych walut wraz z amerykańskim dolarem. Powoduje to spadek konkurencyjności chińskich produktów na międzynarodowych rynkach, szczególnie w Europie. Tylko nieco lepiej ma się eksport do USA, który pomimo dużej siły USD i relatywnego osłabienia CNY wobec amerykańskiej waluty, zaczyna przegrywać konkurencję z Meksykiem. Waluta tego ostatniego kraju stała się relatywnie tańsza, a koszty transportu są znacznie niższe niż w przypadku Chin. Pod presją znajduje się także rynek wewnętrzny w Chinach. Pomimo dwukrotnego cięcia stóp procentowych przez PBC w okresie ostatnich 4 miesięcy (z 6% do 5,35%), realne stopy procentowe znalazły się na wieloletnich maksimach z powodu nasilającej się presji deflacyjnej (wykres 4). Jest ona spowodowana niskim, jak na Chiny, tempem wzrostu gospodarczego oraz spadającymi cenami surowców i nieruchomości.

Wykres 1: Chińskie dane makroekonomiczne za ostatnie 3 lata wraz z realizacją za luty na tle prognoz rynkowych. Od lewej kolejno: inwestycje, produkcja przemysłowa i sprzedaż detaliczna. Źródło: National Bureau of Statistics, Investing.com, soberlook.com.

Wykres 2: Zmiana wolumenu w transporcie kolejowym w Chinach r/r. Źródło: twitter.com/SBarlow_ROB, soberlook.com.

Wykres 3: Rzeczywisty PKB Chin na tle rynkowych oczekiwań. Źródło: Bloomberg, twitter.com/M_McDonough, soberlook.com

Wykres 4: Realne stopy procentowe w Chinach obliczone na bazie stopy nominalnej i średniej z inflacji CPI i PPI. Źródło: CEIC, UBS estimates, soberlook.com.

Wykres 5: Indeks Shanghai Composite za ostatnie 12 miesięcy. Źródło: stooq.com.

Tymczasem w ciągu ostatnich 6 miesięcy główny indeks giełdy w Szanghaju zyskał ponad 50%, a publikacja bardzo słabych danych makroekonomicznych w ubiegłym tygodniu nawet na chwilę nie popsuła dobrych nastrojów panujących na tamtejszym rynku akcji (wykres 5). Indeks Shanghai Composite zaledwie w ciągu ostatnich 3 sesji (od momentu publikacji ostatnich danych makro), zyskał niemal 5%, czyli więcej niż WIG od początku br.. Rynek akcji podobno dyskontuje przyszłość, a zatem musi dostrzegać jakieś światełko w ciemnym tunelu, w jakim znalazła się chińska gospodarka. Biorąc pod uwagę jej specyfikę wydaje się, że wszystko pozostaje w gestii tamtejszych władz. Jedyne, co może wyciągnąć chińską gospodarkę z zapaści, to kolejny szeroko zakrojony program stymulacyjny, którego najwyraźniej spodziewają się inwestorzy nabywający chińskie akcje. Jeśli rzeczywiście doszłoby do wdrożenia takiego programu, byłby to kolejny czynnik silnie wspierający ożywienie gospodarcze w strefie euro oraz ceny akcji na światowych giełdach.

Do pobrania

| EQUES Investment TFI SA_komentarz rynkowy 97_2015_03_16 |