Bieżący komentarz rynkowy 94/2015

Europejskie QE ruszy już za dwa tygodnie, a obniżka stóp procentowych na najbliższym posiedzeniu Rady Polityki Pieniężnej (3-4 marca) wydaje się już niemal pewna. Teoretycznie taka kombinacja stanowi idealne warunki do wzrostu cen akcji na giełdzie warszawskiej. Jednak czy przełamanie słabości polskiego rynku akcji będzie możliwe bez udziału największego giełdowego sektora, zmagającego się z widmem przewalutowania kredytów frankowych?

Europejski Bank Centralny rozpocznie skup papierów dłużnych o wartości 60 mld EUR miesięcznie począwszy od marca br.. Skup ma trwać, co najmniej do września 2016, ale z opcją bezterminowego przedłużenia, jeśli oczekiwana przez ECB ścieżka inflacji nie będzie satysfakcjonująca. Skala europejskiego QE jest porównywalna z amerykańskimi pierwowzorami. FED skupował w skali miesiąca aktywa o wartości około 85 mld USD, 75 mld USD oraz 40 mld USD odpowiednio w ramach QE1, QE2 oraz QE3. Wartość tego ostatniego została następnie w grudniu 2012 roku zwiększona w ramach QE4 do 85 mld USD miesięcznie. Dla rynków akcji jest to informacja jednoznacznie pozytywna, a amerykańskim programom „ilościowego luzowania" QE1, QE2, Operation Twist, QE3 oraz QE4 (określane często, jako rozszerzona wersja QE3) towarzyszyły wyraźne wzrosty indeksu S&P500. W tym samym czasie w podobnym kierunku podążała większość światowych indeksów.

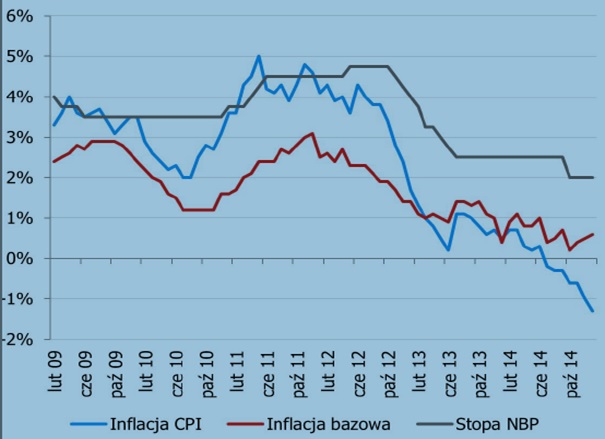

Tymczasem dane na temat styczniowej inflacji w Polsce ponownie rozbudziły oczekiwania na temat obniżki stóp procentowych. Zresztą zapowiedział to sam prezes NBP Marek Belka na konferencji po lutowym posiedzeniu. Jakie są argumenty za taką decyzją? Deflacja w styczniu pogłębiła się do poziomu -1,3% głównie za sprawą spadku cen żywności i paliw (wykres 1 - wzrost inflacji bazowej można wytłumaczyć efektem niskiej bazy na lekach). W pozostałych kategoriach dynamiki są w zasadzie zerowe i nie widać żadnej presji na odbicie cen. Wszystko wskazuje na to, że inflacja pozostanie na ujemnych poziomach znacznie dłużej niż prognozował NBP, a to będzie wymagać korekty projekcji inflacyjnej. W tym kontekście ważny jest również wydźwięk komunikatu RPP po lutowym posiedzeniu, który warunkuje dalsze luzowanie polityki pieniężnej tylko i wyłącznie wydłużonym okresem niskiej inflacji, a nie tak, jak poprzednio z uwzględnieniem perspektyw pogorszenia wzrostu gospodarczego. Dodatkowo, jak wynika z wypowiedzi członków RPP, widoczne jest „asymetryczne ryzyko umocnienia złotego w związku z działaniami ECB i napływem kapitału portfelowego".

Zarówno decyzja ECB, jak i oczekiwana decyzja RPP to teoretycznie bardzo dobre wiadomości dla posiadaczy polskich akcji. Te jednak wciąż zachowują się relatywnie słabo na tle innych rynków, a przyczyny tej słabości są dość proste do zdiagnozowania. Rynkowi ciąży sektor bankowy, którego udział w indeksie WIG sięga około 30%. Zachowanie akcji polskich banków zwykle jest dość mocno skorelowane z zachowaniem sektora w Europie (wykres 2). Tymczasem od momentu podjęcia decyzji o uwolnieniu franka przez SNB i rozpoczęcia skupu aktywów przez ECB korelacja zanika. Akcje europejskich banków wyraźnie poszły w górę w czasie, gdy polskich biły rekordy słabości. Dlaczego? Przewalutowanie kredytów frankowych po kursie z dnia zawarcia umowy oznacza ogromne straty dla banków, ubytek kapitałów i ograniczenie akcji kredytowej na wiele miesięcy. Taki scenariusz pogrążyłby nie tylko banki, ale całą polską gospodarkę, a giełda warszawska w żaden sposób nie skorzystałaby ani na QE w Europie, ani na niskich stopach procentowych w Polsce. Zaciągnięcie niskooprocentowanego kredytu byłoby możliwe teoretycznie, ale w praktyce jego dostępność byłaby mocno ograniczona. Rozwiązania polityczne stawiają ponadto pod znakiem zapytania sens prowadzenia działalności gospodarczej w sektorze bankowym, bo w rzeczywistości zwalniają klientów banków z ponoszenia konsekwencji zawartych umów. Wyobraźmy sobie, że za klika lat pojawia się inflacja i stopa WIBOR rośnie do 10%. Czy wówczas pojawi się pomysł, aby klienci, którzy wcześniej zaciągnęli kredyty złotowe, płacili od nich odsetki obliczone na bazie WIBOR z dnia zawarcia umowy (np. 2%)? Jaki sens ma wtedy udzielanie kredytów przez banki? Może zamiast rozwiązań politycznych lepiej pozwolić, aby zmaterializowało się „asymetryczne ryzyko umocnienia złotego w związku z działaniami ECB i napływem kapitału portfelowego".

Wykres 1: Inflacja i stopa NBP. Źródło: mBank.

Wykres 2: Indeks WIG Banki na tle Europe 600 Banks. Źródło: DM BZ WBK, Bloomberg.

Odpowiedź na pytanie postawione na początku wydaje się w tej sytuacji dość oczywista i brzmi: NIE. Do przełamania słabości na polskim rynku akcji potrzebne jest spełnienie jeszcze tylko jednego warunku: zostawić kredyty frankowe w spokoju, niech banki i kredytobiorcy rozwiązują swój wspólny problem we własnym gronie bez politycznej ingerencji. W przeciwnym razie polska giełda i gospodarka podąży węgierską ścieżką wieloletniego marazmu. Jeśli natomiast zwycięży rozsądek, to polskie banki szybko nadrobią stracony dystans do europejskich odpowiedników, a giełda warszawska na dłużej pożegna się z marazmem (wykres 2).

Do pobrania

| EQUES Investment TFI SA_komentarz rynkowy 94_2015_02_17_ |