Bieżący komentarz rynkowy 91/2015

Decyzja Szwajcarskiego Banku Narodowego (SNB) o zaprzestaniu obrony poziomu 1,20 EURCHF była ogromnym zaskoczeniem dla rynków finansowych. Nikt nie spodziewał się, że po ponad trzech latach funkcjonowania tej „linii Maginota", zostanie ona zlikwidowana bez żadnej wcześniejszej sugestii, czy jakiejkolwiek innej formy komunikacji SNB z rynkiem.

Komentatorzy narzekający na standardy komunikacji stosowane przez FED zapewne na dłuższy czas stracą wszelkie argumenty, a skalę zaskoczenia decyzją SNB najlepiej oddaje reakcja indeksu giełdy z Zurychu (wykres 1). Indeks SMI spadł w ciągu zaledwie dwóch sesji o prawie 15%. Naszym zdaniem gwałtowne zmiany kursów na rynkach walutowych są przede wszystkim efektem emocjonalnej reakcji inwestorów spowodowanej brakiem odpowiedniej komunikacji SNB z rynkiem. Wydaje się, że sytuacja na tych rynkach ustabilizuje się w najbliższym czasie, a nawet możliwe jest osłabienie franka (CHF). Szwajcarzy postanowili bowiem zmagać się z nadmierną siłą rodzimej waluty w inny niż dotychczas sposób. Zamiast drukować CHF bez końca zamierzają zniechęcić inwestorów do lokowania w szwajcarskich bankach poprzez ujemne stopy procentowe. Stąd decyzji o zaniechaniu obrony poziomu 1,20 na EURCHF towarzyszyła decyzja o obniżeniu stopy depozytowej do: -0,75%. Dopiero za kilka tygodni okaże się, czy ograniczy to apetyt inwestorów na kupno CHF. Jeśli tak się stanie, problem rozwiąże się sam. Wydaje się, że sam SNB jest zaskoczony reakcją rynków i jeśli wdrożony plan nie przyniesie zamierzonego skutku, to bank będzie zapewne podejmował dalsze działania, aby uniknąć recesji w Szwajcarii. Oprócz interwencji słownych, czy doraźnych interwencji kupna euro, dość prawdopodobne wydaje się dalsze pogłębienie ujemnych stóp procentowych.

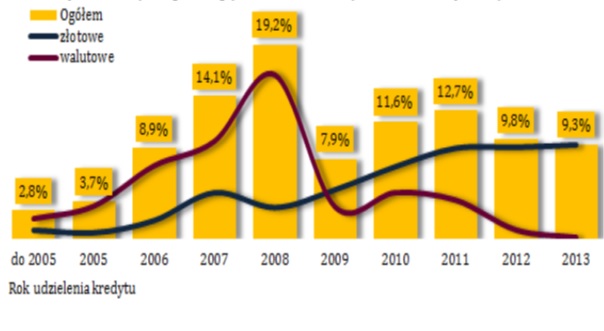

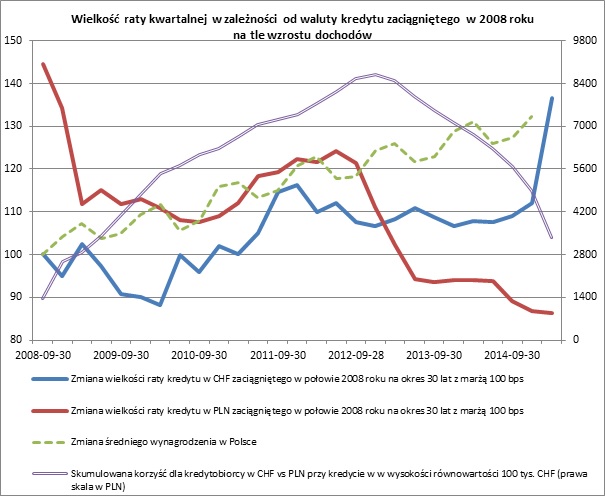

Dla nas najważniejsze jest jednak to, jakie implikacje dla giełdy warszawskiej i polskiej gospodarki mieć będzie decyzja SNB. Kredyty hipoteczne w CHF były udzielane na masową skalę w okresie silnego umocnienia złotego w latach 2006-2008 (wykres 2). Cały sektor bankowy udzielił w tym okresie kredytów walutowych o wartości odpowiadającej około 108 mld PLN. Kryzys finansowy i będące jego efektem osłabienie złotego wobec CHF, a także zaostrzone regulacje KNF, skutecznie ograniczyły udzielanie walutowych kredytów hipotecznych w kolejnych latach. Spróbujmy teraz policzyć, jak decyzje SNB wpłyną na sytuację „walutowych" kredytobiorców, przy czym przeanalizujemy skrajnie negatywny przypadek, czyli kredyt zaciągnięty w połowie 2008 roku, a więc na samym szczycie wartości PLN wobec CHF. Był to jednocześnie szczyt popularności kredytów hipotecznych w CHF, ponieważ w samym 2008 roku banki udzieliły aż 53 mld PLN kredytów walutowych (głównie CHF). Podsumowanie naszej analizy przedstawiliśmy w graficznej formie na wykresie 3, a oto podstawowe wnioski:

1. Zaciągając kredyt w PLN w połowie 2008 roku kredytobiorca musiał zaakceptować wyższą ratę o około 45% niż gdyby zaciągnął kredyt o takiej samej wartości, ale w CHF.

2. Kredytobiorca CHF korzystał z niższej raty przez blisko 5 lat, a skumulowana wartość jego korzyści w relacji do porównywalnego kredytu w PLN sięgnęła w tym czasie prawie 8 700 PLN (przy kredycie w równowartości 100 000 CHF).

3. Sytuacja zmieniła się diametralnie w pierwszej połowie 2013 roku, dzięki obniżkom stóp procentowych w Polsce i spadkowi stawki WIBOR. Od tego momentu niższe raty płacą posiadacze kredytu w PLN.

4. Dziś, po uwzględnieniu ostatnich zmian kursu CHFPLN, rata kredytu w CHF będzie wyższa od porównywalnego kredytu w PLN zaciągniętego w połowie 2008 roku o około 58%. Pomimo to skumulowana wartość rat, które wpłacą posiadacze obydwu kredytów do końca I kwartału br., wciąż będzie korzystna dla kredytobiorcy w CHF i taka pozostanie co najmniej przez kolejne dwa kwartały (o ile kurs CHFPLN utrzyma się na obecnym poziomie).

5. Warto jednak zwrócić uwagę na fakt, że skala wzrostu wartości raty dla kredytu w CHF jest porównywalna ze wzrostem przeciętnego wynagrodzenia w Polsce w tym samym okresie. W skali makro rata kredytu w CHF nie powinna zatem stanowić większej części domowego budżetu niż w momencie zaciągnięcia takiego kredytu.

6. Problemy mogą pojawić się w skali mikro, a więc z całą pewnością wzrośnie odsetek kredytów opóźnionych w spłacie i zagrożonych, choć skala tego zjawiska jest raczej wyolbrzymiona przez rynek.

7. Należy pamiętać, że kredyty hipoteczne należą do najlepiej spłacanych na rynku. NPL (kredyty zagrożone) dla kredytów hipotecznych w CHF wynosi 3,1%, dla złotowych 3,6%, podczas gdy średni NPL dla całego portfela kredytowego banków wynosi około 8%.

8. Kredyty hipoteczne w CHF mają niższy NPL niż podobne kredyty w PLN nawet pomimo faktu, że 40% spośród nich finansuje nieruchomości o niższej wartości rynkowej niż bieżąca wartość kredytu (w przypadku kredytów w PLN jest to mniej niż 10%).

9. Średnia wartość kredytów zaciąganych w CHF w 2008 roku była ponad dwukrotnie większa niż kredytów złotowych, to oznacza, że generalnie zaciągały je osoby zamożniejsze o wyższej zdolności kredytowej, a zatem bardziej świadome ryzyka i akceptujące jego poziom (nie neguje to wystąpienia problemów w skali mikro). Fakt ten tłumaczy, dlaczego kredyty w CHF wciąż charakteryzują się niższym poziomem NPL.

Wykres 1: Indeks SMI za ostatni rok. Źródło: stooq.com.

Wykres 2: Struktura portfela kredytowego ze względu na rok udzielenia kredytu. Źródło: KNF - Raport o sytuacji banków w 2013 roku.

Wykres 3: Indeksy zmian wartości raty kredytowej w zależności od waluty kredytu na tle wzrostu dochodów. Źródło: opracowanie własne na podstawie danych stooq.com oraz bankier.pl.

Reasumując reakcja rynków walutowych na decyzje SNB wydaje się mieć charakter emocjonalny i przesadzony. W podobny sposób należy tłumaczyć silną wyprzedaż na akcjach polskich banków. Tym bardziej, że europejskim liderem w kredytach frankowych jest Austria (ogółem 35,6 mld EUR i ponad 20% więcej w relacji do PKB niż Polska), a reakcja banków austriackich na decyzje SNB była dość stonowana. Nic nie wskazuje na to, żeby obecny kurs CHFPLN miał zachwiać polskim systemem finansowym ani gospodarką, a jeśli tak, to przecenę na akcjach banków można traktować, jako okazję do kupna. Oczywiście inwestycja w akcje banków (i nie tylko) jest obarczona licznymi ryzykami, z których część jest rozpoznana i wliczona w ceny (m.in. kryzys rosyjski), a część dopiero może się zmaterializować. Najbliższym czynnikiem ryzyka jest zbliżające się czwartkowe posiedzenie ECB, ponieważ oczekiwania rynku w stosunku do europejskiego „QE" stały się tak duże, że kolejny miesiąc status quo niechybnie prowadziłby do spadkowej korekty. Niestety na horyzoncie majaczy również inne ryzyko, tym razem już ściśle związane z naszym lokalnym rynkiem. Umocnienie CHF jest na tyle głośnym wydarzeniem, że w roku wyborczym może dać znać o sobie polityczny populizm. Jakakolwiek próba pomocy „frankowiczom" na wzór węgierskiej tzw. „reformy" może zachwiać zaufaniem nie tylko do sektora bankowego, ale do całej polskiej gospodarki. Materializacja takiego scenariusza uczyniłaby wątpliwym sens inwestowania nie tylko w akcje krajowych banków, ale w polskie akcje w ogóle w dłuższym horyzoncie czasu.

Mając nadzieję, że rozsądek weźmie jednak górę, wciąż sądzimy, że akcje stanowić będą w 2015 roku najlepszą alternatywę inwestycyjną. W końcu nikt przecież nie pomagał tym, którzy przez 5 lat musieli spłacać wyższe raty zaciągając kredyty w PLN, a podkreślić należy, że opisaliśmy przypadek skrajnie niekorzystny dla kredytobiorcy w CHF. Każdy, kto zaciągał kredyt w CHF w innym okresie niż połowa 2008 roku jest w znacznie lepszej sytuacji od tej, którą opisaliśmy.

Biorąc pod uwagę opisane okoliczności nie pozostaje nam nic innego, jak wciąż polecać szczególnej uwadze inwestorów fundusze EQUES Akcji, a także EQUES Aktywnej Alokacji. Dla inwestorów, którzy nie akceptują zmienności typowej dla rynku akcji, bardziej odpowiednie będą EQUES Obligacji oraz EQUES Pieniężny.

Do pobrania

| EQUES Investment TFI SA_komentarz rynkowy 91_2015_01_20 |