Bieżący komentarz rynkowy

Lepsze nastroje polityczne. Podczas minionego tygodnia nastroje na światowych rynkach uległy uspokojeniu. Nie doszło do dalszej eskalacji konfliktu w Syrii, zauważalny był także brak zdecydowanej odpowiedzi Rosji na amerykańskie sankcje. Inwestorzy mogli również zaobserwować pierwsze próby naprawienia relacji na linii USA - Chiny (plan złożenia wizyty w Chinach przez Sekretarza Skarbu USA). Powyższe czynniki przyczyniły się do wzrostów indeksów w pierwszej połowie kwietnia.

Z drugiej strony, w tym tygodniu sytuacja na światowych giełdach ulega zmianie: indeks SPX spadł już o ok. 2,5% procent, nieco mniej niemiecki DAX i polski WIG. Za główny powód spadków odpowiada prawdopodobnie rosnąca rentowność amerykańskich obligacji, nie pomaga również aprecjacja dolara w relacji do głównych walut.

Na rynku polskim zakończył się sezon publikacji wyników za czwarty kwartał 2017, który należy odbierać neutralnie. Większe spółki z WIG20 za sprawą mocnego sektora bankowego i spółek paliwowych wygenerowały wyższy o blisko 13% wynik rok do roku. Z drugiej strony spółki mWIG-owe zmniejszyły swoje zyski o ok. 6% rok do roku, a za niższym wynikiem stały głównie podmioty przemysłowe, które borykały się zarówno z mocną złotówką, drogimi surowcami, jak i wzrostem kosztów pracy. W tym momencie należałoby zauważyć, że te tendencje w kwietniu, przynajmniej częściowo ulegają odwróceniu. Na dyskontowanie tej poprawy będzie trzeba jednak poczekać. W tym tygodniu rozpoczynają się bowiem publikacje wyników za pierwszy kwartał (raport PKN Orlen 26 kwietnia). Raporty te będą kluczowym determinantem kursu w najbliższych tygodniach.

GetBack

Śledząc ostatnie wydarzenia na polskiej giełdzie nie można obojętnie przejść obok sprawy GetBacka. Na wstępie warto przypomnieć, iż spółka wkroczyła na giełdę w lipcu 2017, a sama oferta była pozytywnie odebrana przez rynek. Abstrahując od spadających systematycznie notowań akcji to naprawdę poważne problemy spółki zaczęły się dopiero 16 kwietnia, gdy w komunikacie bieżącym podmiot poinformował o toczących się negocjacjach z PKO BP i PFR na uzyskanie finansowania. Komunikat ten został szybko zdementowany przez zainteresowane strony. Od tego momentu sprawy potoczyły się dosyć szybko. KNF zawiesił obrót akcjami, dotychczasowy Prezes GetBack został odwołany przez Walne Zgromadzenie Akcjonariuszy, a obligacje częściowo przestały być obsługiwane.

We wtorek KNF opublikowała wyniki podjętych działań nadzorczych. Zdaniem Komisji nie było rozmów o finansowaniu między GetBack a PFR i PKOBP. KNF złożył zawiadomienie do Prokuratury Krajowej i wyraził chęć nałożenia kary administracyjnej. Nadzorca ustalił również wartość wyemitowanych obligacji, która na 31 marca 2018 roku wyniosła 2,6 mld PLN. Papiery objęte zostały przez 9 tys. osób fizycznych i 178 instytucji finansowych.

Wzrost rentowności amerykańskich obligacji rządowych

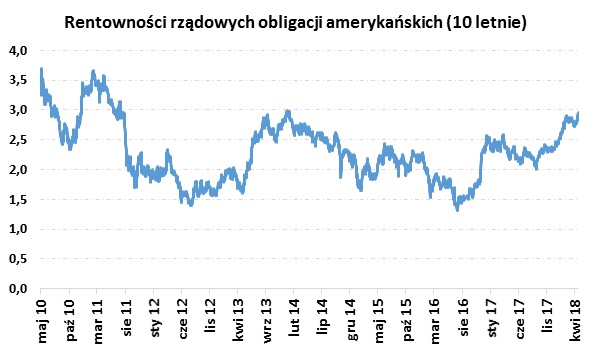

Wracając do rynków światowych, za oceanem inwestorzy byli świadkami historycznego wręcz wzrostu rentowności dziesięcioletnich obligacji amerykańskich do poziomu 3%. Jest to kluczowy poziom na tym rynku i potwierdza przełamanie spadkowego trendu stóp procentowych. Ostatni raz wzrosty rentowności (spadki cen) na tym poziomie miały miejsce na przełomie 2013/2014 roku, czyli ponad 4 lata temu.

Źródło: stooq.pl

Wpływ na światowe giełdy jest istotny. Rosnące wyceny amerykańskich spółek w ostatnich latach to mieszanka niskich stóp procentowych, dobrych wyników finansowych i niskiej inflacji kosztów. Obecnie zarówno inflacja jak i rentowności obligacji rosną, a same wyniki mogą być niewystarczające, by utrzymać wyceny na tym poziomie. Obecnie zadłużenie amerykańskich spółek jest na rekordowym poziomie, a rosnące koszty obsługi tego długu obciążą EPS (zysk na akcję). Generowanie przez spółki zysku staje się więc droższe. Kolejnym zagrożeniem wynikającym z rosnących rentowności jest fakt, iż 3% rentowność w zestawieniu z 2% średnią stopą dywidendy dla spółek spośród S&P500 staje się dosyć atrakcyjna. W szczególności, że są to obligacje teoretycznie pozbawione ryzyka (gwarantowane przez rząd), czego nie można powiedzieć o akcjach. Tym samym, generalnie rzecz biorąc, korelacja pomiędzy rentownościami, a akcjami powinna być negatywna (gdy jedne rosną, drugie spadają).

Dalszy wzrost rentowności amerykańskich dziesięciolatek jest jak najbardziej możliwy. Wskazują na to m.in. dobre odczyty makroekonomiczne dotyczące zatrudnienia, normalizacja inflacji i impuls fiskalny (niższe podatki). W szczególności polityka fiskalna Trump’a może powodować zapotrzebowanie na większe emisje obligacji, a większa podaż to niższe ceny i wyższe rentowności. Można zaobserwować jeszcze jedną ciekawą relację: obecnie polskie obligacje rządowe cechują się rentownościami na poziomie amerykańskich.

Marek Olewiecki

Do pobrania

| Komentarz_rynkowy_2018_04_26 |