Bieżący komentarz rynkowy

Powrót zmienności. W marcu inwestorzy byli świadkami kilku niepokojących tendencji na rynkach światowych. W pierwszym dniu po świątecznej przerwie dynamicznie rósł tzw. indeks strachu VIX (wzrost o ponad 18%). Wskaźnik ten rośnie systematycznie od kilku tygodni, a zwiększoną zmienność przypisać można wiszącej nad światem wojnie handlowej, w szczególności na linii USA – Chiny. Na początku kwietnia Chiny ogłosiły wprowadzenie cła na 130 amerykańskich produktów, a indeksy za oceanem odpowiedziały ponad 2% spadkami.

Wzrost zmienności na światowych rynkach spowodowany był również słabszymi odczytami wskaźników wyprzedzających (m.in. PMI i Libor-OIS spread), które wskazują na niepokojący fakt przekroczenia szczytu koniunkturalnego. Z całą pewnością rynkom nie pomagają także: powrót do retoryki z zimnej wojny na linii Europa Zachodnia – Rosja i kryzys wizerunkowy Facebooka, który przełożył się na dynamiczne spadki spółek technologicznych.

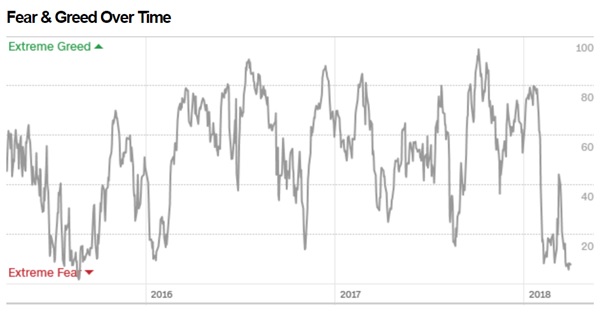

Ciekawym wskaźnikiem zawirowań na światowych giełdach jest tzw. „Fear and Greed Index” publikowany przez CNN, który odpowiada na pytanie jakie emocje wpływają na rynek w bieżącym momencie, a jego odczyty wahają się pomiędzy 0-100 punktów. Na koniec marca wskaźnik ten spadł do rekordowego poziomu 5 pkt, oznaczającego ekstremalny strach rynkowy. Ostatni raz, świadkami tak niskich odczytów inwestorzy byli w połowie 2015 roku, kiedy to zapoczątkowana została długa ponad półroczna korekta na światowych giełdach.

Powyższe czynniki wraz z marcową korektą największych indeksów (spadki S&P500 i DAX w okolicach 3%), przełożyły się na bardzo słaby performance polskich indeksów w marcu. WIG spadł 5,4%, głównie za sprawą największych spółek spośród WIG20, który stracił blisko 6,5%.

Technologiczny kryzys

Z całą pewnością nie można przejść obojętnie obok problemów sektora technologicznego na giełdach światowych, który rozpoczął się oskarżeniami skierowanymi pod adresem Facebooka, choć nie jest to jedyny powód przeceny. Od początku marca kurs Nasdaq 100 spadł o prawie 5,5%. Bardziej odpowiednia będzie jednak analiza performance tzw. FANG (czyli grupy największych spółek technologicznych do której zalicza się Facebook, Amazon, Netflix i Google). Kapitalizacja spółek spośród tej grupy, przez ostatnie pięć dni zmniejszyła się o prawie 170 mld USD.

Wracając do Facebooka, za prawie 30% tąpniecie (strata 80 mld USD kapitalizacji) odpowiada afera związana z ochroną danych osobowych. Cambridge Analytica, spółka córka SCL Elections, która miała dostęp do danych milionów użytkowników, wykorzystała dane 50 mln osób, by ukierunkować reklamy podczas wyborów prezydenckich w USA w 2016 roku. Jak się okazało podczas dalszego śledztwa, firma ta miała wpływ na wybory, w co najmniej 32 krajach na świecie (zgodnie z danymi redakcji Quartz). Afera wokół Facebooka wykazała również, że system Android mimo braku udzielonych przez użytkownika uprawnień wysyła dane o wykonanych połączeniach telefonicznych i wiadomościach SMS/MMS. Kryzys wizerunkowy Facebooka był impulsem, który pociągnął za sobą przecenę innych amerykańskich koncernów technologicznych. Wyceny mnożnikowe w sektorze, cechują się dużą korelacją i przecena tak dużego gracza jakim jest Facebook automatycznie pociąga za sobą spadki wycen innych mniejszych spółek.

Słaby sentyment do spółek technologicznych utrzymuje się jednak, nie tylko z powodów zawirowania wokół Facebooka. Akcje spółki Intel spadły w pierwszy dzień handlowy kwietnia o blisko 6%, w odpowiedzi na wprowadzone cła przez Chiny, ale również zapowiedzi wprowadzenia własnych chipów przez Apple. Poważne problemy ma także Tesla. Po zmianie ratingu przez agencje Moody’s do poziomu Caa1, znacząco wzrosły rentowności obligacji tej spółki. Inwestorzy obawiają się wyznaczonych celów produkcyjnych i presji dotyczącej płynności finansowej w najbliższych kwartałach. Dodatkowo na tąpnięcie kursu wpłynął śmiertelny wypadek w Kalifornii, jest to pierwsza ofiara śmiertelna samochodu w trybie autopilota. Do spółek podwyższonego ryzyka można zaliczyć także Amazon. Od początku marca kurs potentata na rynku handlowym spadł o ponad 9%, po tym jak Donald Trump zatwittował, iż chce „dopaść” tę firmę. Zdaniem Prezydenta USA Amazon szkodzi małym amerykańskim handlowcom i należałoby zakończyć tą dominacje w świecie e-commerce.

Enigmatyczny LIBOR-OIS spread

Przed rokiem 2008 niewielu uczestników rynku śledziło spread, który reprezentuje różnice pomiędzy stopą procentową z wbudowanym ryzykiem kredytowym oraz takiej, która zwykle jest wolna od takich zagrożeń. Gdy różnica (spread) się powiększa, możemy wnioskować, że sektor finansowy nie radzi sobie najlepiej. Jednak, gdy spread ten zaczął dynamicznie rosnąć w roku 2008, czyli tuż przed i w trakcie kryzysu finansowego, zainteresowanie wskaźnikiem pośród inwestorów znacznie wzrosło. Wracając do czasów obecnych, wskaźnik ten wrócił do odczytów z „ lat kryzysowych”. Jest zatem jasne, że nastroje na rynku pogarszają się, a inwestorzy coraz bardziej obawiają się ryzyka, które obciąża ich portfele. Zgodnie z analizami Saxo Banku, jest to jednak najprawdopodobniej jedynie reakcja rynku kredytowego na intensywną podaż bonów skarbowych w krótkim okresie, połączona ze stopniowym usztywnianiem polityki przez FED. Nie należy jednak ignorować tego trendu.

Marek Olewiecki

Do pobrania

| Komentarz_rynkowy_2018_04_04 |