Bieżący komentarz rynkowy 142/2016

UZASADNIONE SPADKI NAJWIĘKSZYCH SPÓŁEK. Ostatnie tygodnie na polskiej giełdzie można oceniać dwojako. Z jednej strony wyraźnie słabszy od pozostałych rynków wschodzących był indeks WIG20, który od połowy sierpnia przecenił się o ponad 6%. Z drugiej w wyraźnym trendzie wzrostowym znajdują się spółki z segmentów średnich i małych. Drugi największy indeks mWIG40 wzrósł w tym okresie o 2%, a sWIG80 o 0,5%. Co ważne, indeksy te wzrastały znacząco więcej jeszcze w pierwszym tygodniu września (mWIG nawet o 5%). Korekta notowań rozpoczęta 8 września trochę ten dobry obraz mid-capów zaburzyła, co nie zmieniło utrzymującej się względnej słabości „blue chips” wobec tych spółek.

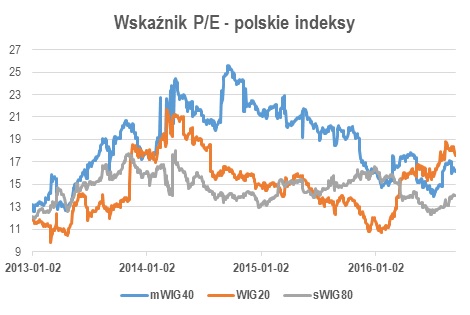

Te z pozoru irracjonalne zachowanie indeksów staje się bardziej przejrzyste po przeanalizowaniu ich giełdowych wycen. Wskaźniki giełdowe zostały uaktualnione o ostatni sezon wynikowy na polskiej giełdzie, który zakończył się 31 sierpnia.

Źródło: Eques TFI, stooq.pl

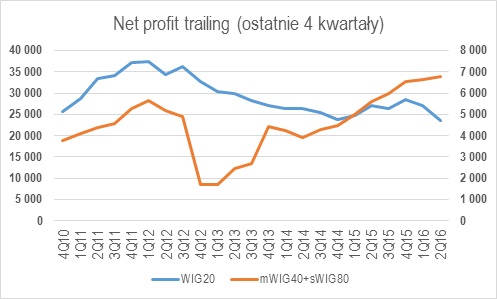

Powyższy wykres przedstawia wskaźniki cena/zysk dla WIG20, mWIG40 i sWIG80 za ostatnie trzy lata. Od początku bieżącego roku można zaobserwować wyraźny wzrost wyceny „blue chips” przy dość stabilnych notowaniach małych i średnich spółek. Największy polski indeks wzrósł z okolic 11x do prawie 18x, podczas gdy spółki średnie wahają się w przedziale 15-17x a małe 13-15x. Droższa wycena największego indeksu mogłaby być uzasadniona ekonomicznie, chociażby poprzez premię za płynność, czy wielkość spółek w nim zawartych, tym samym pozornie taka kolejność wycen indeksów wydaje się prawidłowa. Do innych wniosków można jednak dojść analizując wykres zysku netto trailing (to znaczy zysk za ostatnie 4 kwartały).

WIG20 oś lewa [mln PLN], mWIG40+sWIG80 oś prawa [mln PLN]. Źródło: Eques TFI, DM Trigon

Jak widać na powyższym wykresie od połowy 2012 roku zyski netto komponentów WIG20 systematycznie się pogorszają a osłabienie przyspiesza w 2016 roku. Analogicznie zyski netto spółek mniejszych i średnich (skumulowane) systematycznie poprawiają się od końca 2012. Biorąc pod uwagę obydwa wykresy można dojść do wniosku, że indeks największych spółek jest nadal zbyt drogi i należałoby się spodziewać dalszych jego spadków.

Genezą słabszych wyników spółek WIG20 jest z całą pewnością jego struktura. Obecnie sektor bankowy (zaliczając do niego blisko powiązany PZU) posiada prawie 50% udziału w indeksie. Chociaż banki przebiły w większość konsensus rynkowy w wynikach za 2Q, to był to głównie efekt większego, niż oczekiwano, wpływu z transakcji Visa. Emitenci tacy jak BZ WBK, PKO BP czy MBANK zmagają się z problemem kredytów frankowych i chociaż propozycja nowej ustawy wydaje się pozytywna (zwrot jedynie spread’ów), to jak podają eksperci jej koszt może być nawet dwa razy większy niż zakładano (8 mld PLN). Pozostałe banki ALIOR I PEKAO także nie są do końca bezpieczną inwestycją, ponieważ pierwszy będzie zmagał się z przejściowym pogorszeniem wyników w 2017 roku z uwagi na konsolidacje BPH i kosztami z nią związanymi, drugi, chociaż fundamentalnie bardzo solidny, może stracić całą swoją premię rynkową z tytułu braku udziału Państwa w akcjonariacie w momencie przejęcia go przez PZU/Alior. Kolejne 10% indeksu to: „kulejąca” energetyka, tutaj głównym ryzykiem jest brak dywidend w następnych latach (finansowanie kopalń). W WIG20 duży udział mają również spółki paliwowe i wydobywcze (ok. 25%), które przeżywają trudny okres związany z niską ceną ropy i gazu (LOTOS I PGNIG), miedzi (KGHM) i będący trochę z boku PKN ORLEN, który pomimo stosunkowej odporności na spadki cen ropy obecnie notuje marże rafineryjne na znacznie niższym poziomie, niż w rekordowym 2015 roku. Z pozostałych negatywnie wyróżniających się spółek wskazać należy borykającą się z problemami LPP z ponad 3% udziałem w indeksie (zamknięcie nowo utworzonej marki Tallinder, obniżka rentowności). Sumując wyżej wymienione negatywnie prosperujące spółki otrzymujemy jedynie 25% spółek (włączając PKN ORLEN), których wyniki są mniej zagrożone wysoką zmiennością. Tak niski udział z całą pewnością uzasadnia słabość największego polskiego indeksu.

Jak już wiele razy wspominaliśmy korelacja WIG20 z MSCI EM została złamana i polski indeks „blue chips” w tym roku zachowuje się znacznie słabiej. Co więcej, w ostatnim okresie wzrosło również ryzyko podwyżki stóp procentowych w USA jeszcze w tym roku (wypowiedzi członków FED), nie jest to pozytywny sygnał dla rynków akcji, co z resztą można zaobserwować od początku tego tygodnia. Trudno jest wskazać dalszy kierunek polskiego rynku. Z jednej strony fundamentalnie rzec biorąc, wycena WIG20 przy stale pogorszających się wynikach jest zbyt wysoka i powinna zbliżać się do swojej 3-letniej średniej (okolice P/E 15). Z drugiej strony małe i średnie spółki radzą sobie bardzo dobrze i systematycznie poprawiają swoje wyniki. Czy w takim razie polski rynek czeka hossa na mid-capach, jaka miała miejsce od połowy 2014 roku? W tamtym okresie WIG20 znajdował się w trendzie bocznym, obecnie jest w spadkowym, co może niestety rzutować również na mniejsze spółki (postrzeganie przez zagranicznych inwestorów polskiego rynku, głównie przez pryzmat WIG20).

Do pobrania

| EQUES Investment TFI SA_komentarz rynkowy 142_2016_09_13 |