Bieżący komentarz rynkowy 129/2016

Odreagowanie EM i surowców. W ostatnich tygodniach jesteśmy świadkami poprawy sytuacji na rynkach z grupy tzw. Emerging Markets (EM), do których zaliczana jest również Polska. Efektowne wzrosty odnotowane zostały przede wszystkim na rynku brazylijskim (BOVESPA +22% od początku lutego), czy rosyjskim RTS (+12,5%). Cały indeks MSCI EM urósł od początku lutego, w sumie o ok. 7%. Co ciekawe, porównując pozostałe kraje rozwijające się, można zauważyć nieco mniej dynamiczne wzrosty na warszawskim parkiecie. Indeks WIG od początku lutego wzrósł o ok. 5,5%.

Do przyczyn poprawy sytuacji w gospodarkach EM zaliczyć należy w głównej mierze niespodziewane wzrosty cen surowców, na których korzystają te kraje, występują na rynku bowiem często z pozycji eksporterów i na tym po części opierają swoje gospodarki. Dynamika wzrostów wspierana jest ostatnią decyzją chińskiego rządu, który ogłosił zgodę na wzrost deficytu budżetowego i zwiększenie podaży pieniądza w celu osiągnięcia celu wzrostu gospodarczego w 2016 roku na poziomie 6,5-7%. Chiny jako największy konsument wielu rodzajów surowców mają ogromny wpływ na popyt na tym rynku. Oprócz szeroko opisanej ropy naftowej (12,5% od początku lutego) i surowców kopalnianych (miedź, srebro, węgiel), należy wyróżnić też najwyższe od 2009 roku wzrosty cen żelaza (+19% w jednego dnia), hossę na rynku złota, i wzrosty cen cukru.

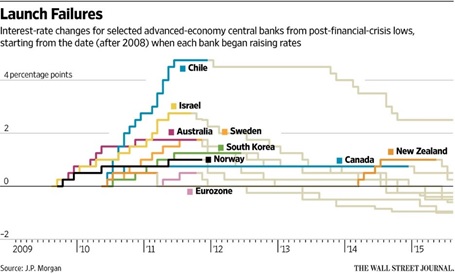

Od początku 2016 złoto wzrosło już 13,5% i pozostaje jedną z najbardziej opłacalnych inwestycji w tym roku. Dobre perspektywy surowca są wspierane m.in. przez przeświadczenie inwestorów, że FED ma ograniczone możliwości podnoszenia stóp procentowych. Nawet jeżeli w krótkim terminie zostaną one na wyższym poziomie, to historia wskazuje, że taki zabieg w ostatnich latach kończył się fiaskiem i obniżkami w dłuższym terminie (Wykres 1 poniżej). Złoto wspierają też wysokie notowania indeksu dolarowego, którego wzrost zdaje się już ograniczony (jest najdroższy od przełomu wieku, a złoto i dolar są ujemnie skorelowane). Kolejnym czynnikiem jest fakt, iż w przypadku zawirowań na rynkach część inwestorów zabezpiecza się inwestując w fizyczne złoto, podaż złota kurczy się na zachodnich rynkach, a sam surowiec trafia do Azji. Niedobór złota w postaci fizycznej może wywołać dalszy wzrost popytu na fundusze typu ETF na ten surowiec, bądź akcji spółek je wydobywających.

Wykres 1. Kształtowanie się stóp procentowych na poszczególnych rynkach. Źródło: J.P. Morgan

Duża zmienność cen zaskakuje samych producentów i świadczy o niestabilności rynku surowcowego. Wysokie wzrosty cen żelaza spowodowane są prawdopodobnie bezpośrednio przez decyzje władz Chin o zwiększeniu deficytu. Tak wysoka jednodniowa zmienność była jednak zaskoczeniem i zgodnie z informacjami producentów nie ma potwierdzenia w fizycznych zamówieniach, co może świadczyć o jedynie krótkotrwałym ruchu. W odróżnieniu do metali i surowców energetycznych, za wzrost cen cukru odpowiada natomiast ostatnia decyzja International Sugar Organization, która podniosła prognozę odnośnie deficytu produkcji w bieżącym roku, z uwagi na wpływ El Nino na podaż surowca. Pogoda (duże opady) zagroziła uprawom w Brazylii (największy eksporter), Indii, czy Tajlandii. W tym przypadku należy spodziewać się utrzymania wyższych cen.

Bieżący tydzień

Do najważniejszych wydarzeń w marcu zaliczyć należy posiedzenie ECB (10 marca) z decyzją w sprawie stóp procentowych i programu QE. Obecny konsensus rynkowy to cięcie stóp o przynajmniej 10 pb (do -0.4%) i zwiększenie QE przynajmniej o 10-20 mld EUR. Duży wpływ będą również miały ewentualne: rozszerzenie czasu trwania QE, kolejne LTRO, czy sugestia o dalszych decyzjach odnośnie stóp. Obecnie inflacja w strefie Euro jest ujemna, co niestety prowadzi do wniosku, iż działania ECB są nieskuteczne. Rynek spodziewa się więc zdecydowanych kroków ze strony Mario Draghi’ego, by przywrócić inflację do poziomu celu ECB, który wynosi 2% w skali roku.

Jak wynika z przewidywania ekonomistów ankietowanych przez agencję Bloomberg, blisko 100% respondentów zakłada scenariusz tzw. „nowych posunięć”, przy jednoczesnym obcięciu stóp procentowych. Mniej prawdopodobne ale możliwe są: powiększenie programu skupu, wydłużenie go, dodanie do programu aktywów obligacji korporacyjnych i/lub zmiany w programie TLTRO. Rozszerzenie programu skupu szacowane jest do minimum marca 2017 roku i ma dodać od 200 do 1 500 mld EUR do gospodarek strefy Euro.

Wykres 2. Wyniki ankiety dotyczącej decyzji ECB w marcu 2016. Źródło: Bloomberg

Wpływ na WIG

Poprawa na rynku surowcowym została już odzwierciedlona w zwyżce notowań spółek je wydobywających m.in. KGHM, JSW, czy BOGDANKI. Mniej dynamiczne wzrosty na polskiej giełdzie, w porównaniu do niektórych krajów rozwijających się, należy tłumaczyć mniejszym udziałem spółek surowcowych w indeksie. GPW dodatkowo nadal nie sprzyja kilka nierozwiązanych spraw: OFE, kredyty frankowe i nowe podatki, a w Polsce niestety notowanych jest dużo firm na które wpływ maja bezpośrednio władze kraju. Poprawił się jednak sentyment do rynków EM, co pośrednio przełożyło się również na wzrosty innych, nie związanych z surowcami podmiotów notowanych na GPW (inwestorzy „kupują indeks”, a nie wyselekcjonowane spółki).

W najbliższy czwartek należy się uważnie przyglądać decyzjom podjętym przez ECB. Dalsze luzowanie polityki teoretycznie sprzyja akcjom, jednak należy się zastanowić, czy ciągły dodruk pieniądza okaże się dobrym rozwiązaniem. Jak na razie efekty są średnie – stopy pozostają ujemne i mocno obciążają sektor bankowy, który jest fundamentem nowoczesnej gospodarki. Problemy banków europejskich w tym roku przyczyniały się już do wysokiej zmienności (przykładowo problemy Credit Suisse i Deutsche Banku).

O ile dalsze luzowanie polityki jest niemal pewne, to wzrosty cen surowców są zagrożone, w szczególności po dzisiejszych słabych danych z Chin, kraj zanotował spadek eksportu w lutym o 25% (konsensus zakładał spadek o 12,5%). Po danych ceny surowców zaczęły nieznacznie spadać.

Podsumowując, ożywienie EM jest spowodowane głównie wzrostem cen surowców, który może być nietrwały. Korzysta na tym Polska, pomimo ryzyka politycznego. Dodatkowo QE powinno wspierać wzrosty indeksów (ale może być mniej korzystne w długim terminie). Teoretycznie, przy założeniu dalszych wzrostów cen surowców i rozszerzeniu QE, Polska giełda powinna jednak utrzymać ostatnie wzrosty, spychając ryzyko polityczne, na razie na drugi plan.

Do pobrania

| EQUES Investment TFI SA_komentarz rynkowy 129_2016_03_08 |