Bieżący komentarz rynkowy 128/2016

Weekendowy szczyt G20 nie przyniósł żadnych przełomowych informacji i konkretnych rozstrzygnięć. Spadkowy początek tygodnia sugeruje, że przynajmniej część inwestorów mogła liczyć na jakąś formę skoordynowanych działań w celu ożywienia światowego wzrostu gospodarczego. Zwłaszcza, że w ubiegłym tygodniu Międzynarodowy Fundusz Walutowy oraz OECD zgodnie wezwały polityków do rozpoczęcia takich działań.

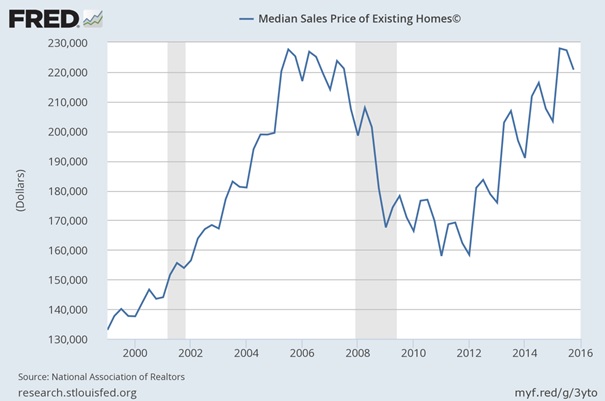

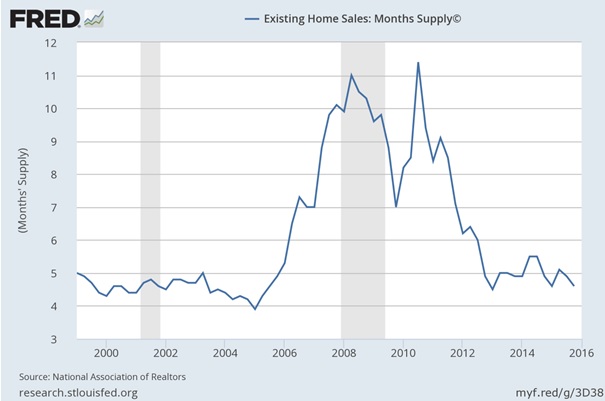

Czy rzeczywiście światowa gospodarka potrzebuje nadzwyczajnych działań w celu pobudzenia wzrostu? Spróbujmy podzielić świat na trzy części: USA, Europa oraz Chiny. Teoretycznie najlepiej wypada gospodarka amerykańska, która pomimo spowolnienia wzrostu w IV kwartale i pojawiających się co jakiś czas słabszych danych (ostatnio Markit PMI dla sektora usług, czy wskaźnik nastroju konsumentów Conference Board), posiada klika ważnych atutów. Bardzo solidnie wygląda rynek pracy z niską stopą bezrobocia, ale także bardzo niską stopą partycypacji. Taka kombinacja z punktu widzenia pracowników zapewnia stabilny wzrost dochodów, a pracodawcy nie muszą narzekać na bariery wynikające z niedoboru siły roboczej. Amerykański konsument może liczyć także na wsparcie ze strony rynku nieruchomości, który uporał się z dawnymi problemami i przeżywa prawdziwy renesans. Potwierdzają to ceny oraz zapasy domów wystawionych na sprzedaż, które wróciły do przedkryzysowego poziomu (wykres 1 i 2). Ubiegłotygodniowe dane z amerykańskiej gospodarki znacząco zmniejszyły obawy dotyczące możliwej recesji w gospodarce. Dochody i wydatki konsumentów w styczniu okazały się wyraźnie lepsze od oczekiwań. Wzrost nominalnych płac w styczniu wyniósł 4,5% w ujęciu rok do roku, co sugeruje raczej nadchodzące przyspieszenie wzrostu niż dalsze spowolnienie. Największym ryzykiem dla amerykańskiej gospodarki pozostaje otoczenie zewnętrzne, a szczególnie słabość krajów rozwijających się. Argumentem za bardziej „gołębią” retoryką może być także słaby początek roku na Wall Street.

Od wielu miesięcy na właściwych torach wydaje się być także gospodarka europejska, choć słaba seria ubiegłotygodniowych danych może dawać do myślenia. Słabsze od oczekiwań okazały się m.in. wskaźniki wyprzedzające Markit PMI dla całej strefy euro i to zarówno dla sektora usług, jak i dla przemysłu. Słabo wypadła także produkcja przemysłowa we Włoszech, czy niemieckie wskaźniki nastrojów ZEW oraz IFO. Atutem europejskiej gospodarki jest natomiast duża determinacja ECB oraz gotowość do podjęcia wszelkich możliwych działań, aby nie dopuścić do kolejnego spowolnienia gospodarki. Niewykluczone, że już na najbliższym posiedzeniu ECB, zaplanowanym na 10 marca, dojdzie do zwiększenia skali programu skupu aktywów. Takie działanie mogłoby wesprzeć gospodarkę, sektor bankowy, o którego problemach znów zaczęło się mówić głośniej w ostatnim czasie, a także znacząco poprawić nastroje inwestorów.

Nie jest tajemnicą, że z największymi problemami borykają się kraje rozwijające się, szczególnie te, których gospodarka opiera się na surowcach oraz Chiny, które od wielu miesięcy zmagają się z poważnym spowolnieniem gospodarki. Nie jest też tak, że chińskie władze pozostają bierne i nic nie robią, aby przeciwdziałać problemom. Chińskie wydatki budżetowe już w styczniu wzrosły o 24% rok do roku. Dodatkowo Ludowy Bank Chin (PBoC) zarekomendował w ubiegłym tygodniu zwiększenie deficytu budżetowego do około 4% PKB z niespełna 3% w 2015 roku i 2,1% w 2014 roku. Taka stymulacja fiskalna powinna przynajmniej w krótkim terminie wesprzeć wzrost gospodarczy w Chinach, ale także poprawić nastroje w innych gospodarkach krajów rozwijających się i na rynkach surowcowych.

Wykres 1: Ceny domów na rynku wtórnym w USA (niewyrównane sezonowo). Źródło: FRED.

Wykres 2: Zapasy domów na rynku wtórnym w USA liczone w miesiącach oczekiwania na sprzedaż. Źródło: FRED.

Wykres 3: Wskaźnik P/CF dla rynków wschodzących. Źródło: gavekalcapital.com.

Czy rzeczywiście światowa gospodarka potrzebuje nadzwyczajnych działań w celu pobudzenia wzrostu? Największe ryzyko dla światowego wzrostu gospodarczego stanowią kraje rozwijające się. Świat potrzebuje mocniejszych Chin i zakończenia trendu spadkowego na rynkach surowcowych, aby zahamować globalny trend kurczenia się rezerw walutowych i aktywów banków centralnych w krajach rozwijających się. Wszelkie działania zmierzające do ograniczenia presji deflacyjnej na świecie będą sprzyjać gospodarce i zostaną pozytywnie odebrane przez inwestorów. W najbliższym czasie główne role odgrywać będą światowe banki centralne. Najpierw oczy inwestorów zwrócone będą w stronę ECB (10 marca), później BoJ (15 marca) oraz FED (16 marca), a na koniec BoE i SNB (17 marca). Rynek najwięcej oczekuje od ECB oraz BoJ, które wykazują największą determinację. Znacznie mniejsze oczekiwania są w stosunku do FED, ale ten wydaje się mieć największy komfort ze względu na relatywnie mocną gospodarkę. Dlatego już sama bardziej „gołębia” retoryka FED mogłaby zostać dobrze odczytana przez rynek, analogicznie, jak we wrześniu minionego roku.

Światowe rynki akcji, a szczególnie te z krajów rozwijających się potrzebują wyraźnego impulsu, aby wyrwać się z marazmu, w którym tkwią od dłuższego czasu. Tak długiego, że wiele złego jest już uwzględnione w wycenach akcji. Pod względem wskaźnika opisującego generowaną gotówkę w relacji do ceny akcji (P/CF), akcje notowane na rynkach wschodzących są już tak tanie, jak w dołku bessy na początku 2009 roku (wykres 3). Podobnie wygląda wycena w relacji do wartości księgowej (P/BV), a na niewiele wyższych poziomach znajdują się inne wskaźniki (P/E, P/S). Wyceny wydają się atrakcyjne, ale potrzebny jest impuls do wzrostu. Czy pojawi się on za sprawą banków centralnych?

Do pobrania

| EQUES Investment TFI SA_komentarz rynkowy 128_2016_03_01 |