Bieżący komentarz rynkowy 122/2015

Opublikowane w poniedziałek wskaźniki PMI za listopad sugerują, że gospodarka europejska może zanotować w IV kwartale najszybszy wzrost od ponad 4 lat. Tymczasem piątkowa wypowiedź Mario Draghiego sugeruje, że Europejski Bank Centralny (ECB) wciąż jest rozczarowany tempem wzrostu. Dla odmiany w Polsce nic nowego, czyli szara rzeczywistość i kolejne argumenty za unikaniem akcji polskich spółek, szczególnie tych największych.

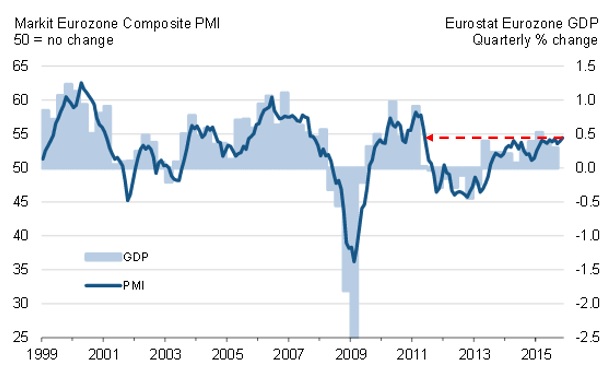

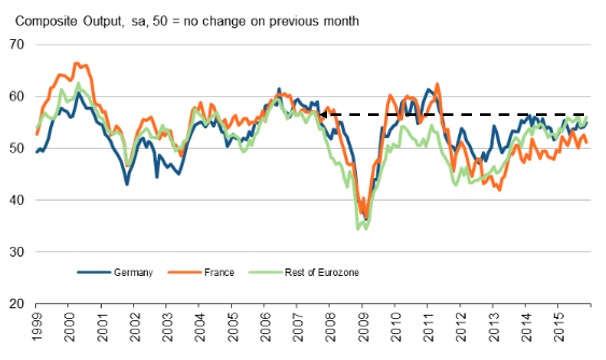

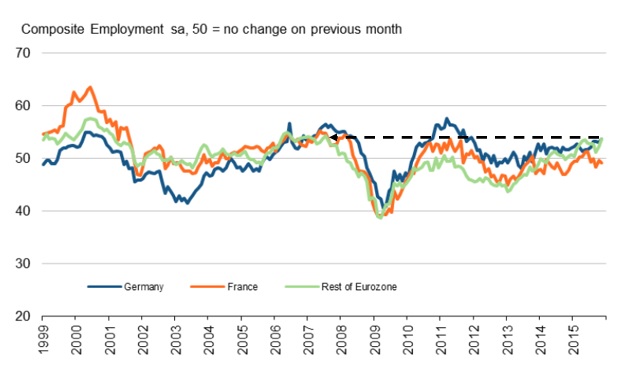

Wskaźnik wyprzedzający Markit PMI Composite Output Index dla strefy euro wzrósł w listopadzie do najwyższego poziomu od 54 miesięcy, a więc od momentu zanim na dobre wybuchł europejski kryzys zadłużenia (wykres 1). Bardzo dobrze radzi sobie gospodarka niemiecka oraz pozostałe kraje strefy euro poza Francją, która obecnie wygląda na najsłabsze ogniwo w regionie (wykres 2). Aktywność gospodarcza w strefie euro z wyłączeniem Niemiec i Francji osiągnęła już w zasadzie poziomy porównywalne z notowanymi w 2007 roku, a więc jeszcze przed wybuchem globalnego kryzysu finansowego. Na szczególną uwagę zasługuje tempo tworzenia nowych miejsc pracy w tzw. „reszcie" strefy euro, które osiągnęło poziom z 2007 roku (wykres 3). Jest to tym bardziej istotne, że kraje te były relatywnie mocniej dotknięte kryzysem i w efekcie zmagały się z wysokim poziomem bezrobocia. Szczegółowa analiza danych wskazuje na solidne i trwałe ożywienie, a motorem wzrostu jest zarówno sektor usługowy, jak i produkcyjny. Pozytywnie wyglądają dane opisane przez najważniejsze subindeksy wchodzące w skład wskaźnika PMI:

1. subindeks produkcji najwyższy poziom od 54 miesięcy (w tym: w sektorze usługowym najwyższy od maja 2011, w sektorze produkcyjnym najwyższy od maja 2014),

2. subindeks nowych zamówień najwyższy poziom od 54 miesięcy (w tym: w sektorze usługowym najwyższy od maja 2011, w sektorze produkcyjnym najwyższy od 19 miesięcy),

3. subindeks zatrudnienia najwyższy poziom od 54 miesięcy (w tym: w sektorze usługowym najwyższy od maja 2011, w sektorze produkcyjnym najwyższy od sierpnia 2015).

Ten pozytywny obraz europejskiej gospodarki kontrastuje wyraźnie z wypowiedziami szefa ECB sugerującymi niezadowolenie z obecnego tempa wzrostu i wręcz konieczność podjęcia dalszych działań stymulacyjnych. Oficjalnie uzasadnieniem dla takiej polityki ma być większe ryzyko niezrealizowania celu inflacyjnego przez dłuższy okres czasu (m.in. ze względu na ceny surowców). Z drugiej strony inflacja bazowa w strefie euro osiągnęła minimum w I połowie 2015 roku i od tego czasu wzrosła już o 0,5 pkt. proc. (wykres 4). Być może prawdziwą intencją ECB jest chęć utrwalenia wzrostu i uniknięcia nawrotu recesji, czy nawet umiarkowanego spowolnienia, jak choćby to z 2014 roku.

Im lepiej w europejskiej gospodarce, tym lepiej także dla polskiej i przynajmniej teoretycznie powinna to dyskontować giełda warszawska. Niestety nad rynkiem wciąż wisi ryzyko polityczne związane z ewentualną realizacją obietnic wyborczych przez nowy rząd. Pojawiają się na ten temat różne opinie i najczęściej nie są one sprzyjające dla posiadaczy akcji. Na początku tego tygodnia pojawił się nawet komentarz jednego z domów maklerskich sugerujący, że wysokie koszty obietnic wyborczych zwiększają ryzyko dokończenia „rozbioru" Otwartych Funduszy Emerytalnych. Co to oznaczałoby dla rynku? Negatywnych wniosków można wyciągnąć co najmniej kilka, ale najbardziej przemawiający do wyobraźni mówi, że potencjalna podaż akcji sięgałaby mniej więcej połowy rocznych obrotów na giełdzie warszawskiej.

Wykres 1: Wskaźnik PMI Composite Output Index dla strefy euro na tle wzrostu PKB.. Źródło: Markit, Eurostat.

Wykres 2: Wskaźniki PMI Composite Output Index dla Niemiec, Francji oraz reszty strefy euro. Źródło: Markit.

Wykres 3: PMI Composite – subindeks zatrudnienia dla Niemiec, Francji oraz reszty strefy euro. Źródło: Markit

Wykres 4: Inflacja bazowa w strefie euro. Źródło: tradingeconomics.com, Eurostat.

Oprócz pozytywnych danych makroekonomicznych ze strefy euro początek bieżącego tygodnia przyniósł także nowe czynniki ryzyka. Wygląda na to, że przynajmniej w krótkim terminie wezmą one górę nad fundamentami. Z punktu widzenia światowych rynków akcji sentyment inwestorów ucierpiał przede wszystkim z powodu dzisiejszego incydentu w Turcji i zestrzelenia rosyjskiego samolotu wojskowego przez tureckie siły zbrojne. Incydent zwiększa ryzyko dalszego pogorszenia i tak już napiętych relacji pomiędzy Rosją a NATO. W Polsce z kolei mamy dodatkowo nasze rodzime czynniki ryzyka. Zła passa w dalszym ciągu nie omija największego giełdowego sektora, czyli banków. Bankructwo Spółdzielczego Banku Rzemiosła i Rolnictwa z Wołomina spowoduje konieczność wniesienia przez sektor dodatkowej wpłaty na Bankowy Fundusz Gwarancyjny. Obciąży to wyniki banków w IV kwartale, a koszty mogą sięgnąć nawet 2,7 mld PLN, czyli około ¾ kwartalnego zysku netto całego sektora. Negatywną passę kontynuuje także sektor energetyczny (kolejne pomysły na ratowanie górnictwa) oraz KGHM (kolejne spadki cen miedzi do poziomów najniższych od 2009 roku).

Biorąc pod uwagę opisane czynniki ryzyka, Polska wciąż raczej nie będzie rynkiem pierwszego wyboru dla inwestorów zagranicznych. Z drugiej strony końcówka roku, coraz bardziej atrakcyjne wyceny oraz ewentualne zwiększenie skali stymulacji gospodarki przez ECB na grudniowym posiedzeniu (3 grudnia), mogą sprzyjać poprawie nastrojów. Choć znaczna przecena spółek wchodzących w skład indeksu WIG20, może w krótkim terminie sprzyjać silniejszemu odreagowaniu w tym segmencie, to jednak w średnim i dłuższym terminie niezmiennie preferujemy przeważenie małych i średnich firm.

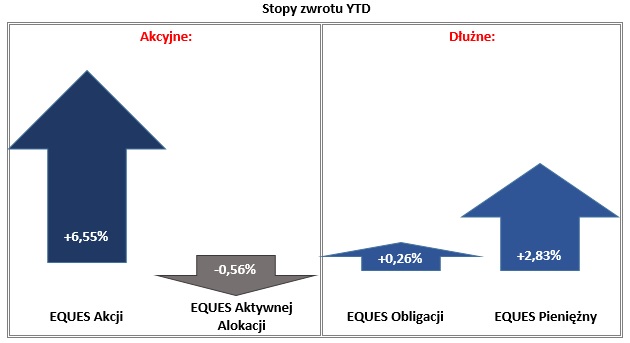

Stopy zwrotu subfunduszy EQUES SFIO w okresie od 31.12.2014 do 20.11.2015. Źródło: Obliczenia własne EQUES Investment TFI SA

Do pobrania

| EQUES Investment TFI SA_komentarz rynkowy 122_2015_11_24 |