Bieżący komentarz rynkowy 103/2015

Comiesięczny raport z amerykańskiego rynku pracy przyniósł dla każdego coś dobrego. Usatysfakcjonowani mogą być zarówno ci inwestorzy, którzy obawiali się, że słabość amerykańskiej gospodarki z I kwartału nie jest tylko przejściowa, jak i ci, którym sen z powiek spędzała perspektywa podwyżki stóp procentowych na najbliższym, czerwcowym posiedzeniu FED. W efekcie indeks S&P500 zbliżył się w piątek do rekordu wszechczasów, ale czy amerykański rynek akcji jest już gotów na nową falę hossy?

Zgodnie z oczekiwaniami ekonomistów sytuacja na amerykańskim rynku pracy w kwietniu wyraźnie się poprawiła. W sektorach pozarolniczych powstało 223 tys. nowych miejsc pracy, wobec 126 tys. miejsc pracy utworzonych miesiąc wcześniej. Dane za marzec zostały jednak ostatecznie skorygowane w dół do poziomu 85 tys., co w pewnym stopniu łagodzi pozytywny wydźwięk danych kwietniowych. Pomimo postępującej poprawy na rynku pracy i relatywnie niskiej stopy bezrobocia (5,4%), wciąż powolne jest tempo wzrostu płac i dla wielu ekonomistów jest to główny minus piątkowego raportu. Z drugiej strony brak presji płacowej jest czynnikiem, który stanowi solidny argument dla FED za opóźnieniem rozpoczęcia cyklu wzrostowego stóp procentowych. Stopa partycypacji wzrosła co prawda w kwietniu z 62,7% do 62,8%, jednakże wciąż znajduje się w okolicy najniższych od 40 lat poziomów. To oznacza, że presja na wzrost płac w USA może pozostać ograniczona przez dłuższy czas, ponieważ w miarę poprawy koniunktury dostępność siły roboczej nie musi spadać ze względu na powrót ludzi na rynek pracy.

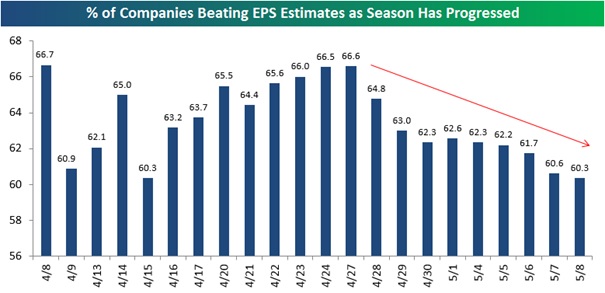

Tak, jak pisaliśmy przed tygodniem, dane historyczne pokazują, że wzrost stóp procentowych jest niebezpieczny dla rynku akcji dopiero w późnej fazie cyklu. Z drugiej strony, rozpoczęcie cyklu podwyżek, mogło w krótkim terminie spowodować nerwowe reakcje inwestorów, przyzwyczajonych do polityki ZIRP (zero interest-rate policy, czyli stymulacja gospodarki poprzez utrzymywanie nominalnych stóp procentowych w okolicy zera). Piątkowy raport z rynku pracy, przynajmniej na jakiś czas rozwiewa te obawy, a inwestorzy mogą się skupić na innych czynnikach ryzyka. Na pierwszy plan wysuwa się sezon wyników, który zakończy się 19 maja wraz z publikacją wyniku przez Wal-Mart. W komentarzu z 27 kwietnia prowadziliśmy rozważania na temat wyników amerykańskich spółek w I kwartale. Wówczas około 40% spółek opublikowało swoje raporty, z których wynikało, że może to być sezon wyraźnie lepszy od zaniżonych oczekiwań rynku. Niestety minione dwa tygodnie wyraźnie pogorszyły obraz I kwartału, a udział spółek publikujących wyniki lepsze od oczekiwań rynku obniżył się z 66,6% w dniu 27 kwietnia do zaledwie 60,3% w dniu 8 maja (wykres 1). Potencjalnie jest to czynnik, który może skłaniać do realizacji zysków, tym bardziej, że indeks S&P500, a zatem także i ceny akcji cały czas znajdują się w okolicach historycznych maksimów.

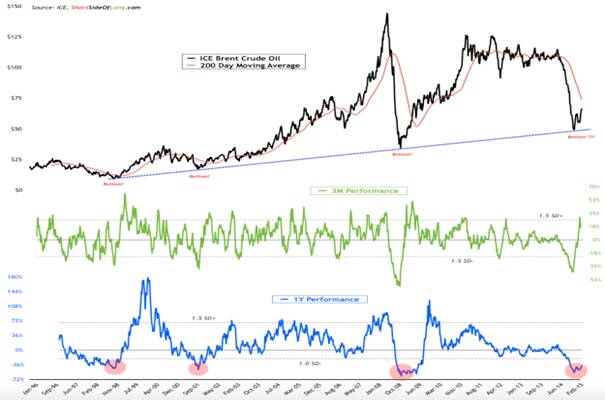

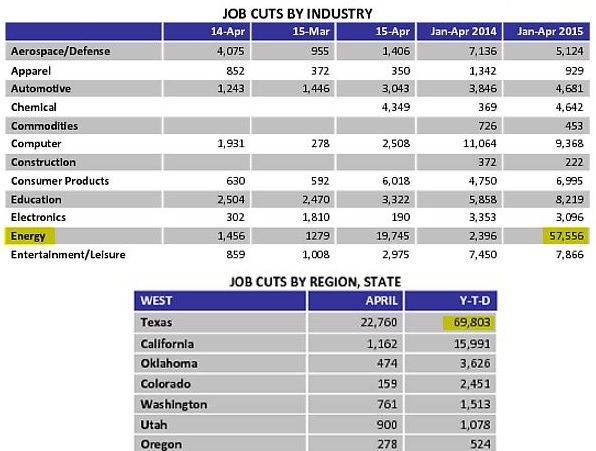

Za słabe wyniki amerykańskich spółek w I kwartale w dużej mierze odpowiada silny spadek cen ropy naftowej oraz znaczące umocnienie USD wobec innych walut (pisaliśmy o tym szerzej w komentarzu z 27 kwietnia br.). W ostatnim czasie USD przestał się umacniać, a opóźnienie perspektywy rozpoczęcia cyklu podwyżek stóp procentowych w USA może ten proces dodatkowo utrwalić. Z kolei z technicznego punktu widzenia wydaje się bardzo prawdopodobne, że w przypadku ropy naftowej w I kwartale ustanowione zostało ważne średnioterminowe minimum (wykres 2). Z drugiej strony ewentualne wznowienie trendu umacniania USD i/lub spadku cen ropy naftowej stanowi potencjalnie istotny czynniki ryzyka, który mógłby przyczynić się do realizacji zysków za oceanem. Wpływ mocnego USD na amerykańską gospodarkę jest dość oczywisty, rośnie konkurencyjność importu względem produktów amerykańskich. W przypadku cen ropy nie jest to już tak jednoznaczne. Z jednej strony zyskuje konsument, ponieważ w jego portfelu zostaje więcej gotówki na inne wydatki niż paliwo. Z drugiej strony w ostatnich latach amerykański przemysł wydobywczy za sprawą łupkowej rewolucji przeżywał prawdziwy boom. To w tej branży powstawało najwięcej miejsc pracy. Tymczasem, jak pokazuje ostatni raport Challenger Job Cuts niskie ceny ropy powodują odwrócenie tej tendencji (tabela 1). Największe redukcje etatów miały miejsce w roku bieżącym w sektorze „energy" oraz w stanach, w których wydobywa się najwięcej

ropy naftowej.

Wykres 1: Udział spółek publikujących wyniki lepsze od konsensusu narastająco w kolejnych dniach sezonu publikacji wyników za I kwartał 2015. Źródło: bespokepremium.com.

Wykres 2: Ceny ropy w dłuższym terminie wraz z prostymi wskaźnikami opisującymi momentum. Źródło: shortsideoflong.com.

Tabela 1: Redukcje etatów w USA w 2015 roku z podziałem na sektory i stany. Źródło: soberlook.com, Challenger.

A zatem, czy amerykański rynek akcji jest już gotów na nową falę hossy? Być może, ale należy pamiętać o czynnikach ryzyka, które mogą w chwili obecnej sprzyjać realizacji zysków. Wśród nich znajduje się także problem greckiego zadłużenia. Z jednej strony na rynek docierają informacje o czynionych postępach w negocjacjach, a z drugiej ostatecznego porozumienia wciąż brak i ciągle mówi się o nowych bardziej odległych terminach wypracowania kompromisu. Niezależnie od tego czy scenariusz korekty będzie realizowany, perspektywy rynku akcji w średnim i dłuższym terminie pozostają pozytywne, a ewentualna korekta może stanowić okazję do kupna akcji w bardziej atrakcyjnych cenach.

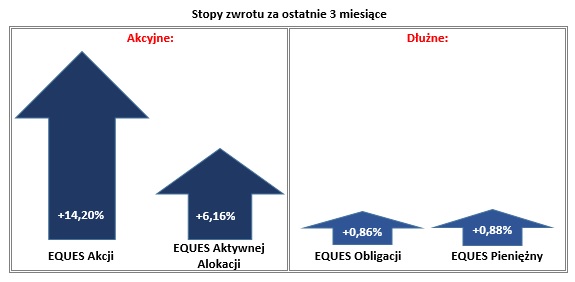

Stopy zwrotu subfunduszy EQUES SFIO w okresie od 09.02.2015 do 08.05.2015. Źródło: Obliczenia własne EQUES Investment TFI SA

Do pobrania

| EQUES Investment TFI SA_komentarz rynkowy 103_2015_05_12 |