Komentarz rynkowy - czerwiec

W maju impet tegorocznej hossy na polskim rynku został utrzymany. To już piąty rosnący miesiąc z rzędu dla WIG-u (+2,1% w maju). Tym razem w wygodnym towarzystwie amerykańskich indeksów (S&P500 +4,8%), choć siła napływów kapitału na polski rynek jest tak duża, że miesiąc wcześniej rynek akcyjny rósł, mimo niekorzystnych wiatrów za oceanem (S&P500 -4,1% w kwietniu).

Z wydarzeń minionego miesiąca zwracamy uwagę na dobrze oceniany sezon wyników spółek amerykańskich (nVidia kolejny raz nie zawiodła wygórowanych oczekiwań) i słaby, naszym zdaniem, wydźwięk raportów polskich spółek. W wyniki emitentów uderzył wyjątkowo niekorzystny dla eksporterów kurs EURPLN (w relacji rok do roku 4,30 vs 4,70 w 1Q2023). Problemy z rentownością dostrzegamy również w danych GUS, w marcu odnotowano najniższą rentowność netto przedsiębiorstw od 4 lat. Jak widzimy po początkowych sesjach czerwca, nie hamuje to dalszych wzrostów indeksów, wydaje się więc, że to nie kondycja polskich spółek jest tutaj decydująca, a wzrost zainteresowania polskim rynkiem przez zagranicznych inwestorów.

Amerykańska gospodarka ma się dobrze ale dostrzegalne zaczęły być pewne oznaki słabości, o czym piszemy w drugiej części komentarza. Czerwiec rozpoczął się jednak dosyć korzystnie, preferowana przez Fed miara inflacji - PCE - w kwietniu, zgodnie z oczekiwaniami wyniosła 2,7% r/r. Gwałtowne spadki cen ropy naftowej w następstwie komunikatów OPEC (zwiększenie produkcji od października) dodatkowo wspierają proces dezinflacji na całym świecie.

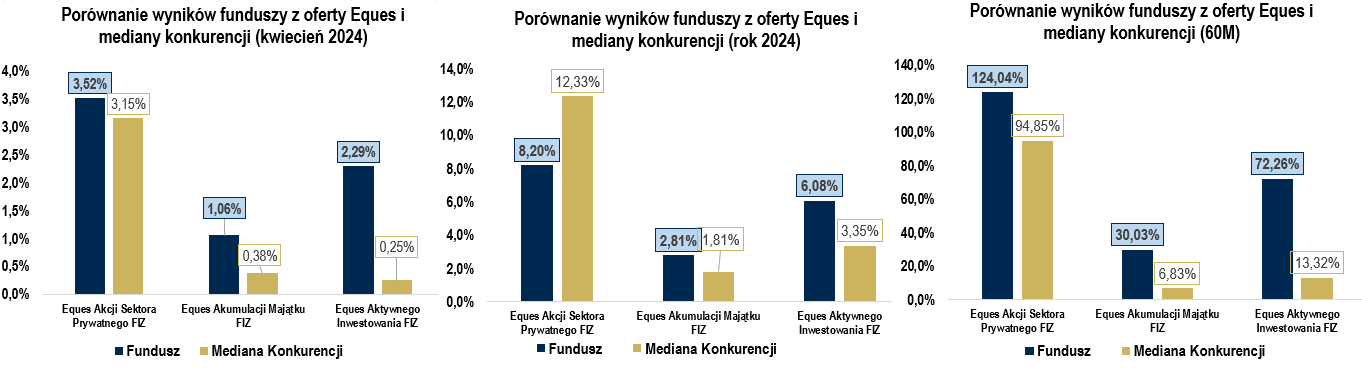

Powyżej prezentujemy wyniki naszych funduszy w maju. Był to udany miesiąc dla uczestników funduszy, wszystkie rynkowe rozwiązania z oferty EQUES Investment TFI zakończyły miesiąc z dodatnią stopą zwrotu oraz powyżej mediany funduszy konkurencyjnych. W szczególności dobry miesiąc odnotowały EQUES Akumulacji Majątku FIZ – pierwsze miejsce w swojej kategorii oraz EQUES Aktywnego Inwestowania FIZ (1 kwartyl).

Gospodarka USA – oznaki słabości?

Amerykański indeks ISM dla przemysłu za maj spadł do 48,7 pkt, z 49,2 w kwietniu. Był to zarówno drugi z rzędu spadek, jak i drugi miesiąc poniżej poziomu 50 pkt, który oddziela wzrost od recesji w gospodarce. Analizując składowe indeksu za spadek odpowiadają w głównej mierze nowe zamówienia - spadające najbardziej od prawie dwóch lat, co może być sygnałem, że gospodarka stopniowo zwalnia. Ekonomiści ankietowani przez Reuters (mediana) przewidywali wzrost wskaźnika do 49,6.

Co ciekawe, publikowany tego samego dnia odczyt indeksu S&P Global USA Manufacturing PMI (dawniej Markit) przebił oczekiwania i wyniósł 51,3 pkt, czyli wyraźnie powyżej progu recesji. Różnice w konstrukcji obu indeksów to m.in. równe wagi poszczególnych kategorii (ISM) i różne wagi dla (S&P Global). S&P Global jest indeksem węższym (odwzorowuje jedynie 70% gospodarki) [1] wykluczając rządowe instytucje, ale samych ankietowanych ma dwukrotnie więcej (1300 firm). Trudno jest jednoznacznie stwierdzić, który z nich trafniej prognozuje nastroje w przemyśle [2] i należałoby traktować spadki ISM jedynie jako światło ostrzegawcze. Wpływ odczytu na rynki można było jednak zaobserwować. Szeroko komentowany model Atlanta Fed prognozujący amerykańskie PKB w 2Q, do maja wykazywał tempo wzrostu znacznie powyżej 3%, po danych przemysłowych został skorygowany w dół do zaledwie 1,8%. Po zaskakująco słabym odczycie PKB w USA w 1Q (+1,3% vs oczekiwania w okolicach 2,5%), drugi kwartał miał pokazać wyraźny wzrost i udowodnić, że 1Q to jednorazowa „wpadka”. Rzeczywiste dane poznamy dopiero w drugiej połowie lipca.

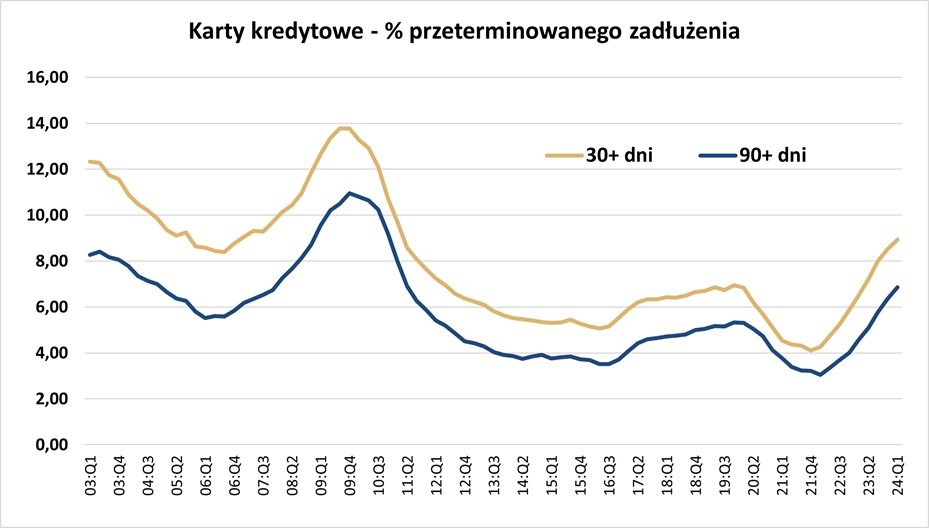

Rekordowo niskie zadłużenie firm oraz gospodarstw domowych po obfitym w dopłaty i zapomogi okresie covidowym doprowadziły do przeświadczenia o odporności konsumentów i przedsiębiorstw na podwyżki stóp procentowych FED. Oszczędności konsumentów – odpowiedzialnych w ostatnich kwartałach za większość wzrostu amerykańskiego PKB kończą się. W następstwie spadać zaczęła zdolność konsumentów do spłacania kart kredytowych. Z raportu New York FED opublikowanym w maju wynika, że równie słabo radzą sobie pożyczki samochodowe, a za wskaźnik „poważnych” opóźnień w spłacie (powyżej 90 dni), który wynosi około 7% dla kart kredytowych, w głównej mierze odpowiadają najmłodsi dorośli Amerykanie w wieku od 18 do 29 lat (co akurat nie jest wielkim zaskoczeniem). Zdaniem ekspertów czynnikiem niepokojącym, który jest silnie skorelowany z przyszłymi opóźnieniami, jest obecnie wysoki wskaźnik wykorzystania kart kredytowych. Perspektywy są więc niekorzystnie „rosnące”, z drugiej strony do poziomów około-kryzysowych (2008) jest jeszcze daleko, a analizując średnie długoterminowe to odczyty wyglądają bardziej jak powrót do normalności. Wniosek jest więc inny – podwyżki stóp działają, obecne oprocentowanie kart kredytowych w USA to około 20%.

Na co czekamy w najbliższym miesiącu?

- Amerykańskie PMI (5 czerwca), dane z rynku pracy (7 czerwca).

- Wybory do Europarlamentu (9 czerwca)

Marek Olewiecki

Nota prawna

Przedstawiane informacje mają charakter informacyjny i reklamowy, nie stanowią umowy ani nie są dokumentem informacyjnym wymaganym na mocy przepisów prawa, nie zawierają także informacji wystarczających do podjęcia decyzji inwestycyjnej. Materiał nie może być traktowany jako oferta, usługa doradztwa finansowego lub inwestycyjnego ani udzielanie rekomendacji dotyczących instrumentów finansowych lub ich emitentów; nie stanowi także porady prawnej. Komentarz stanowi opinię jego autorów, bazującą na ich wiedzy i doświadczeniu. Przewidywania na temat przyszłości są wynikiem wyciągania logicznych wniosków z wnikliwej analizy prowadzonej zgodnie ze sztuką. Nie można jednak wykluczyć, że okażą się one nietrafne i zachowania rynku (lub inne przyszłe zdarzenia) ukształtują się w odmienny sposób.

Przed podjęciem ostatecznych decyzji inwestycyjnych należy zapoznać się ze statutem, prospektem, informacją dla klienta alternatywnego funduszu inwestycyjnego oraz z dokumentem zawierającym kluczowe informacje – w szczególności w zakresie prowadzonej polityki inwestycyjnej, ryzyk oraz pobieranych opłat i ponoszonych kosztów. Prospekty są dostępne pod adresem:

EAM https://www.eitfi.pl/fundusz/eamfiz/prospekt3.pdf, EAI https://www.eitfi.pl/fundusz/eaifiz/prospekt3.pdf , EASP https://www.eitfi.pl/fundusz/easpfiz/prospekt3.pdf.

Certyfikaty inwestycyjne emitowane przez: EQUES Akcji Sektora Prywatnego FIZ („EASP”), EQUES Aktywnego Inwestowania FIZ („EAI”) oraz EQUES Akumulacji Majątku FIZ („EAM”), są produktem, który jest skomplikowany i może być trudny do zrozumienia. Aby uzyskać więcej informacji, należy zadzwonić pod numer telefonu (+48) 22 379 46 00.

EQUES Akumulacji Majątku FIZ został sklasyfikowany jako 3 na 7, co stanowi średnio niską klasę ryzyka. Fundusz został zaklasyfikowany na podstawie Rozporządzenia Delegowanego Komisji (UE) 2017/653 z dnia 8 marca 2017 r. uzupełniającego rozporządzenie Parlamentu Europejskiego i Rady (UE) nr 1286/2014. Oznacza to, że potencjalne straty wskutek przyszłych wyników oceniane są jako średnio małe, a złe warunki rynkowe prawdopodobnie nie wpłyną na naszą zdolność do wypłacenia pieniędzy.

EQUES Aktywnego Inwestowania FIZ został sklasyfikowany jako 4 na 7, co stanowi średnią klasę ryzyka. Fundusz został zaklasyfikowany na podstawie Rozporządzenia Delegowanego Komisji (UE) 2017/653 z dnia 8 marca 2017 r. uzupełniającego rozporządzenie Parlamentu Europejskiego i Rady (UE) nr 1286/2014. Oznacza to, że potencjalne straty wskutek przyszłych wyników oceniane są jako średnie, a złe warunki rynkowe mogą wpłynąć na naszą zdolność do wypłacenia pieniędzy.

EQUES Akcji Sektora Prywatnego FIZ został sklasyfikowany jako 6 na 7, co stanowi drugą najwyższą klasę ryzyka. Fundusz został zaklasyfikowany na podstawie Rozporządzenia Delegowanego Komisji (UE) 2017/653 z dnia 8 marca 2017 r. uzupełniającego rozporządzenie Parlamentu Europejskiego i Rady (UE) nr 1286/2014, przy uwzględnieniu krótkiego okresu istnienia skutkującego brakiem wystarczającej historii Funduszu. Oznacza to, że potencjalne straty wskutek przyszłych wyników oceniane są jako duże, a złe warunki rynkowe najprawdopodobniej wpłyną na naszą zdolność do wypłacenia pieniędzy.

Wskaźnik ryzyka uwzględnia założenie utrzymywania inwestycji przez 3 lata. W razie spieniężenia inwestycji na wcześniejszym etapie, faktyczne ryzyko może się różnić, a zwrot może być niższy. Ryzyko stwarzane przez Fundusz może być znacznie wyższe niż przedstawiane za pomocą ogólnego wskaźnika ryzyka, w przypadku wystąpienia czynników ryzyka, które z uwagi na swój charakter nie mogły i nie zostały uwzględnione przy obliczaniu ogólnego wskaźnika ryzyka.

Certyfikaty inwestycyjne funduszu charakteryzuje ryzyko płynności o istotnym znaczeniu.

Prezentowane dane są oparte na opracowaniach własnych EQUES Investment TFI S.A., chyba że wprost wskazano inaczej.

Pragniemy zwrócić Państwa uwagę na fakt, że żaden z wymienionych funduszy inwestycyjnych nie gwarantuje osiągnięcia określonych wyników inwestycyjnych, wartość aktywów może podlegać istotnym zmianom i nie można wykluczyć, że inwestycja w certyfikaty inwestycyjne przyniesie stratę części albo nawet całości zainwestowanych środków. Przyszłe wyniki podlegają opodatkowaniu, które zależy od sytuacji osobistej każdego inwestora i które może ulec zmianie w przyszłości.

Zaprezentowane wyniki odniesiono do mediany rozwiązań konkurencyjnych ujętych w grupy zdefiniowane przez serwis analizy.pl. Zwracamy jednak uwagę, że w skład przedmiotowych grup wchodzą fundusze inwestycyjne otwarte, specjalistyczne fundusze inwestycyjne otwarte, a także fundusze inwestycyjne zamknięte. Wskazane rodzaje funduszy inwestycyjnych różnią się możliwościami inwestycyjnymi i stosują różną politykę inwestycyjną, w szczególności w zakresie dopuszczalnych kategorii lokat, limitów inwestycyjnych i kosztów.

Pełna historia wyników inwestycyjnych funduszy jest dostępna na ich stronach www: www.eitfi.pl/fundusz/easpfiz, www.eitfi.pl/fundusz/eaifiz, www.eitfi.pl/fundusz/eamfiz.