Komentarz rynkowy - kwiecień

W marcu giełdy kontynuowały wzrosty i mimo kolejnego miesiąca na „plus”, tym razem polski rynek relatywnie odstawał (+0,98%) od indeksów zagranicznych: S&P500 (+3,1% - piąty miesiąc wzrostów z rzędu), DAX (+4,7%). Naszym zdaniem otoczenie dla rynków akcji wydaje się zmieniać na gorsze i należy się spodziewać wyższej zmienności w kwietniu. Po pierwsze wzrosły ryzyka geopolityczne na linii Iran-Izrael.

Izrael rzekomo uderzył wcześniej w konsulat – terytorium irańskie w Syrii, co powinno skutkować odwetem (przynajmniej tak zapowiada Iran). W następstwie Izrael postawił w stan gotowości wszystkie ambasady na świecie i mobilizuje rezerwistów podwyższając gotowość bojową, a prezydent Biden apeluje o natychmiastowe zawieszenie broni w wojnie z Hamasem. W takim otoczeniu wzrosty cen ropy naftowej i rentowności amerykańskich obligacji nie powinny dziwić (choć ceny paliw to pewnie też wynik ostatnich komunikatów OPEC o cięciu wydobycia i spadków produkcji w USA).

Po drugie dane płynące z amerykańskiej gospodarki są … zbyt dobre. Wyższy od prognoz wzrost zatrudnienia w sektorze pozarolniczym, odbijające PMI i handel oraz przede wszystkim jastrzębie komunikaty FED zmniejszają prawdopodobieństwo rozpoczęcia cięć stóp w tym roku. Tendencja spadkowa prognozowanych obniżek z siedmiu (początek roku) do trzech (sytuacja obecna) nie będzie naszym zdaniem zatrzymana i obniżek w tym roku możemy nie zobaczyć w ogóle. Pytanie jak i czy w ogóle(?) wpłynie to na amerykańskie akcje, bo jak dotychczas takiego wpływu nie widzieliśmy (kolejne rekordy S&P500) przy dynamicznie rosnącym konsensusie realnego PKB w USA (obecnie to już 3% w 2024 roku).

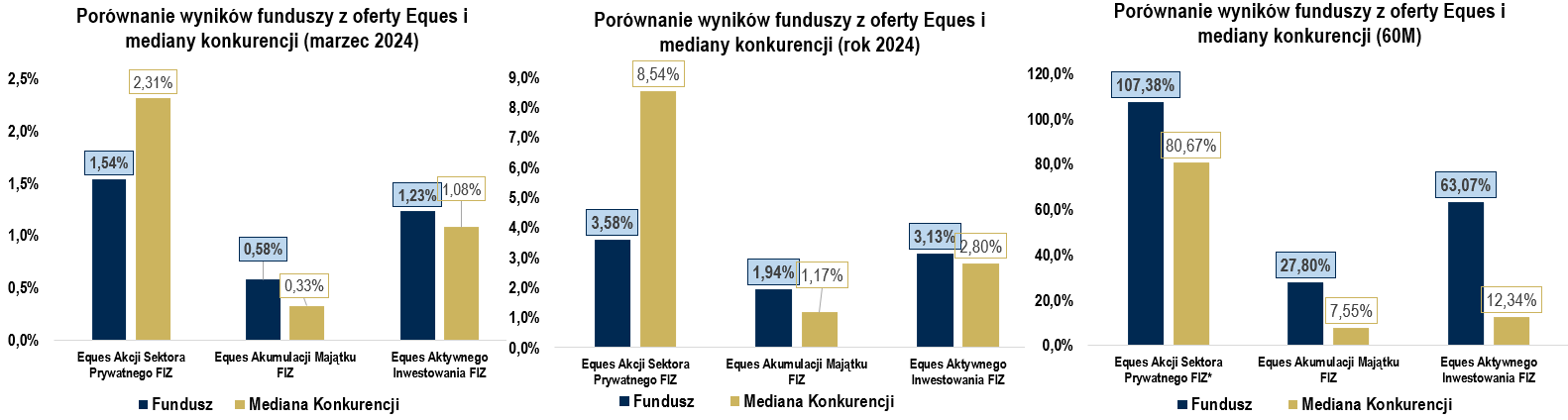

Powyżej prezentujemy wyniki naszych Funduszy w marcu. Drugi miesiąc z rzędu z wyróżnieniem kończą EQUES Aktywnego Inwestowania FIZ oraz EQUES Akumulacji Majątku FIZ. Słabszą passę podtrzymał natomiast EQUES Akcji Sektora Prywatnego FIZ (4-ty kwartyl), co było skutkiem kolejnego mocnego miesiąca WIG-banki (+5,4%), których reprezentacja w portfelu jest ograniczona z uwagi na udział Skarbu Państwa. Liczymy na to, że przez kolejne kwartały Fundusz przejdzie ze znacznie korzystniejszą na tle konkurencji stopą zwrotu, w szczególności z uwagi na ograniczony już potencjał do dalszych wzrostów sektora bankowego. W perspektywie 5-letniej wszystkie fundusze plasują się znacząco powyżej mediany rozwiązań konkurencyjnych.

Powyżej prezentujemy wyniki naszych Funduszy w marcu. Drugi miesiąc z rzędu z wyróżnieniem kończą EQUES Aktywnego Inwestowania FIZ oraz EQUES Akumulacji Majątku FIZ. Słabszą passę podtrzymał natomiast EQUES Akcji Sektora Prywatnego FIZ (4-ty kwartyl), co było skutkiem kolejnego mocnego miesiąca WIG-banki (+5,4%), których reprezentacja w portfelu jest ograniczona z uwagi na udział Skarbu Państwa. Liczymy na to, że przez kolejne kwartały Fundusz przejdzie ze znacznie korzystniejszą na tle konkurencji stopą zwrotu, w szczególności z uwagi na ograniczony już potencjał do dalszych wzrostów sektora bankowego. W perspektywie 5-letniej wszystkie fundusze plasują się znacząco powyżej mediany rozwiązań konkurencyjnych.

Czy AI namiesza na rynku inwestycyjnym?

Analizując dynamikę rozwoju sztucznej inteligencji bardziej zasadne pytanie to nie „czy”, ale „kiedy” AI przemodeluje istniejący rynek inwestycyjny. Powstaje coraz więcej przedmiotowych analiz, w ramach których globalne instytucje testują modele oparte na strategiach inwestycyjnych proponowanych przez sztuczną inteligencję. Jedna z nich, ostatnie badanie Banku Światowego, wskazuje, że codzienna selekcja akcji przez słynny ChatGPT na podstawie analizy postów Bloomberg’a oraz Wall Street Journal na portalu X (dawniej Twitterze) w 2023 roku pozwoliłaby pokonać indeks giełdowy S&P500. Tak jak zostało przedstawione na poniższym wykresie przewaga strategii wydaje się ponadto doniosła i wynosi około 10 pp. tylko w oparciu o sygnały kupna (NET_BUY), a nawet 40 pp. w oparciu o sygnały kupna i krótkiej sprzedaży (tj. w ramach strategii long/short [1] czyli NET_BMS). Co ważne - przedstawione stopy zwrotu są skorygowane o poziom ryzyka rynkowego portfela spółek oraz uwzględniają tylko wynik przewyższający stopę wolną od ryzyka (wyznaczoną jako stopę zwrotu z 1-3 miesięcznych obligacji krótkoterminowych w USA).

Porównanie stóp zwrotu w 2023 roku (po skorygowaniu o stopę wolną od ryzyka) selekcji spółek ChataGPT oraz indeksu S&P500 (tj. SPY)

.png)

Źródło: Development Research Group, The World Bank [2]

- Dane dot. inflacji w USA (10 kwietnia).

- Rozwój sytuacji na Bliskim Wschodzie.

[1] W teorii brak ryzyka rynkowego dzięki przeciwstawnym zakładom kupna i sprzedaży w różnych spółkach

[2] https://papers.ssrn.com/sol3/papers.cfm?abstract_id=4759311

Nota prawna

Przedstawiane informacje mają charakter informacyjny i reklamowy, nie stanowią umowy ani nie są dokumentem informacyjnym wymaganym na mocy przepisów prawa, nie zawierają także informacji wystarczających do podjęcia decyzji inwestycyjnej. Materiał nie może być traktowany jako oferta, usługa doradztwa finansowego lub inwestycyjnego ani udzielanie rekomendacji dotyczących instrumentów finansowych lub ich emitentów; nie stanowi także porady prawnej. Komentarz stanowi opinię jego autorów, bazującą na ich wiedzy i doświadczeniu. Przewidywania na temat przyszłości są wynikiem wyciągania logicznych wniosków z wnikliwej analizy prowadzonej zgodnie ze sztuką. Nie można jednak wykluczyć, że okażą się one nietrafne i zachowania rynku (lub inne przyszłe zdarzenia) ukształtują się w odmienny sposób.

Przed podjęciem ostatecznych decyzji inwestycyjnych należy zapoznać się ze statutem, prospektem, informacją dla klienta alternatywnego funduszu inwestycyjnego oraz z dokumentem zawierającym kluczowe informacje – w szczególności w zakresie prowadzonej polityki inwestycyjnej, ryzyk oraz pobieranych opłat i ponoszonych kosztów. Prospekty są dostępne pod adresem:

EAM https://www.eitfi.pl/fundusz/eamfiz/prospekt3.pdf, EAI https://www.eitfi.pl/fundusz/eaifiz/prospekt3.pdf , EASP https://www.eitfi.pl/fundusz/easpfiz/prospekt3.pdf.

Certyfikaty inwestycyjne emitowane przez: EQUES Akcji Sektora Prywatnego FIZ („EASP”), EQUES Aktywnego Inwestowania FIZ („EAI”) oraz EQUES Akumulacji Majątku FIZ („EAM”), są produktem, który jest skomplikowany i może być trudny do zrozumienia. Aby uzyskać więcej informacji, należy zadzwonić pod numer telefonu (+48) 22 379 46 00.

EQUES Akumulacji Majątku FIZ został sklasyfikowany jako 3 na 7, co stanowi średnio niską klasę ryzyka. Fundusz został zaklasyfikowany na podstawie Rozporządzenia Delegowanego Komisji (UE) 2017/653 z dnia 8 marca 2017 r. uzupełniającego rozporządzenie Parlamentu Europejskiego i Rady (UE) nr 1286/2014. Oznacza to, że potencjalne straty wskutek przyszłych wyników oceniane są jako średnio małe, a złe warunki rynkowe prawdopodobnie nie wpłyną na naszą zdolność do wypłacenia pieniędzy.

EQUES Aktywnego Inwestowania FIZ został sklasyfikowany jako 4 na 7, co stanowi średnią klasę ryzyka. Fundusz został zaklasyfikowany na podstawie Rozporządzenia Delegowanego Komisji (UE) 2017/653 z dnia 8 marca 2017 r. uzupełniającego rozporządzenie Parlamentu Europejskiego i Rady (UE) nr 1286/2014. Oznacza to, że potencjalne straty wskutek przyszłych wyników oceniane są jako średnie, a złe warunki rynkowe mogą wpłynąć na naszą zdolność do wypłacenia pieniędzy.

EQUES Akcji Sektora Prywatnego FIZ został sklasyfikowany jako 6 na 7, co stanowi drugą najwyższą klasę ryzyka. Fundusz został zaklasyfikowany na podstawie Rozporządzenia Delegowanego Komisji (UE) 2017/653 z dnia 8 marca 2017 r. uzupełniającego rozporządzenie Parlamentu Europejskiego i Rady (UE) nr 1286/2014, przy uwzględnieniu krótkiego okresu istnienia skutkującego brakiem wystarczającej historii Funduszu. Oznacza to, że potencjalne straty wskutek przyszłych wyników oceniane są jako duże, a złe warunki rynkowe najprawdopodobniej wpłyną na naszą zdolność do wypłacenia pieniędzy.

Wskaźnik ryzyka uwzględnia założenie utrzymywania inwestycji przez 3 lata. W razie spieniężenia inwestycji na wcześniejszym etapie, faktyczne ryzyko może się różnić, a zwrot może być niższy. Ryzyko stwarzane przez Fundusz może być znacznie wyższe niż przedstawiane za pomocą ogólnego wskaźnika ryzyka, w przypadku wystąpienia czynników ryzyka, które z uwagi na swój charakter nie mogły i nie zostały uwzględnione przy obliczaniu ogólnego wskaźnika ryzyka.

Certyfikaty inwestycyjne funduszu charakteryzuje ryzyko płynności o istotnym znaczeniu.

Prezentowane dane są oparte na opracowaniach własnych EQUES Investment TFI S.A., chyba że wprost wskazano inaczej.

Pragniemy zwrócić Państwa uwagę na fakt, że żaden z wymienionych funduszy inwestycyjnych nie gwarantuje osiągnięcia określonych wyników inwestycyjnych, wartość aktywów może podlegać istotnym zmianom i nie można wykluczyć, że inwestycja w certyfikaty inwestycyjne przyniesie stratę części albo nawet całości zainwestowanych środków. Przyszłe wyniki podlegają opodatkowaniu, które zależy od sytuacji osobistej każdego inwestora i które może ulec zmianie w przyszłości.

Zaprezentowane wyniki odniesiono do mediany rozwiązań konkurencyjnych ujętych w grupy zdefiniowane przez serwis analizy.pl. Zwracamy jednak uwagę, że w skład przedmiotowych grup wchodzą fundusze inwestycyjne otwarte, specjalistyczne fundusze inwestycyjne otwarte, a także fundusze inwestycyjne zamknięte. Wskazane rodzaje funduszy inwestycyjnych różnią się możliwościami inwestycyjnymi i stosują różną politykę inwestycyjną, w szczególności w zakresie dopuszczalnych kategorii lokat, limitów inwestycyjnych i kosztów.

Pełna historia wyników inwestycyjnych funduszy jest dostępna na ich stronach www: www.eitfi.pl/fundusz/easpfiz, www.eitfi.pl/fundusz/eaifiz, www.eitfi.pl/fundusz/eamfiz.