Bieżący komentarz rynkowy 82/2014

Od pewnego czasu mamy do czynienia z giełdowym światem różnych prędkości. Mocne zachowanie rynku w USA wsparte solidnym makro, bardzo słaba Europa ze stagnacją gospodarczą i wciąż niezdecydowanym bankiem centralnym w tle, a gdzieś pośrodku majaczy Polska, która niby chciałaby, ale nie może, bo Europa nie pozwala. Czy z tego giełdowego chaosu narodzi się jakiś trend?

„Nie musimy czynić wielkich obliczeń, aby przewidywać w 2015 roku wzrost PKB w USA rzędu 3,2%". To cytat z ekonomistów Bank Of America Merrill Lynch doskonale opisujący aktualną kondycję amerykańskiej gospodarki. Sam fakt, że wzrost tego rzędu zanotowała ona poprzednio w 2005 roku w zasadzie mówi wszystko, co powinno być powiedziane w tej sytuacji. Skąd wzięła się prognoza ekonomistów BoAML? Założenia są bardzo proste i brak w nich jakiegoś nadmiernego optymizmu. Wystarczy wzrost konsumpcji zgodnie z trendem, brak większych zmian w wydatkach rządowych i bilansie handlowym oraz skromny wzrost inwestycji prywatnych. Co ważne, na horyzoncie nie widać żadnej recesji, czy też przegrzania koniunktury, które uzasadniałoby bessę na rynku akcji.

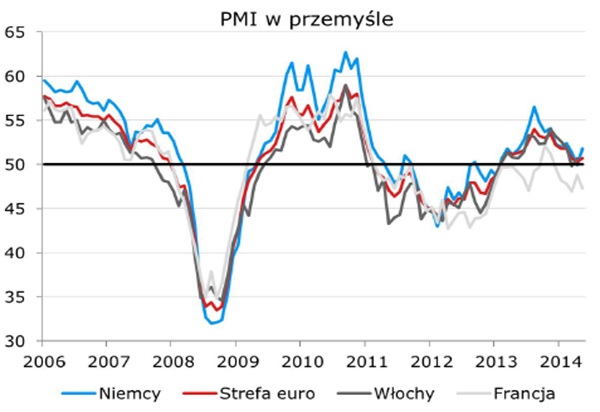

Tymczasem strefa euro pogrążona jest w stagnacji rozumianej jako stabilizacja PKB w okolicach zera. Ryzyka deflacji nie można wykluczyć, jednak w obliczu siły amerykańskiej gospodarki raczej mało prawdopodobna wydaje się głębsza recesja. Tak, jak pisaliśmy w komentarzu z 30 września br. oczekiwania wobec europejskiej gospodarki są już tak niskie, że prawdopodobieństwo pozytywnych zaskoczeń wydaje się znaczące (wykres 1). Na potwierdzenie nie musieliśmy długo czekać, bo zaledwie 3 tygodnie. W minionym tygodniu opublikowane zostały wskaźniki wyprzedzające dla strefy euro, a szczególnie pozytywnie zaskoczył PMI dla przemysłu. Zgodnie z oczekiwaniami rynku wskaźnik ten miał spaść z 50,3 pkt. do 49,9 pkt. (poniżej 50 pkt., czyli wartości granicznej pomiędzy rozwojem a recesją), a tymczasem wzrósł do 50,7 pkt. (wykres 2). Zwraca uwagę zwłaszcza silna poprawa nastrojów w niemieckim przemyśle (wzrost PMI z 49,9 pkt. do 51,8 pkt. wobec oczekiwań na poziomie 49,5 pkt.), co może być efektem znaczącego spadku kursu EURUSD, o czym pisaliśmy szerzej w komentarzu z 30 września br.. Nawet, jeśli w innych krajach strefy euro sytuacja wygląda gorzej (szczególnie słabo radzi sobie Francja, gdzie PMI dla przemysłu spadł z 48,8 pkt. do 47,3 pkt., wobec oczekiwań na poziomie 48,5 pkt.), to jednak silna gospodarka niemiecka, poprzez powiązania handlowe, może dać impuls do wzrostu dla całej strefy.

Na razie jest za wcześnie, aby twierdzić, że strefę euro czeka znacząca poprawa koniunktury, choćby dlatego, że analizując dane na temat PMI wciąż nie widać poprawy po stronie nowych zamówień. Wciąż realne jest ryzyko deflacji, a sierpniowe załamanie w cenach usług w strefie euro wygląda dość niepokojąco. Deflacja pozostaje głównym wyzwaniem dla Europejskiego Banku Centralnego, który mając tego świadomość zasugerował w ubiegłym tygodniu możliwość skupu długu korporacyjnego, co przynajmniej na razie należy odbierać jako tzw. słowną interwencję. Tak, czy inaczej wydaje się, że bez prawdziwego QE – rozumianego, jak skup długu rządowego – raczej się nie obejdzie. Oczekiwania rynków wobec takich działań ECB będą zapewne w dalszym ciągu rosły, czemu towarzyszyć może wzrost zmienności na giełdach w regionie. Im szybciej ECB zacznie działać, tym lepiej dla rynków akcji i dla europejskiej gospodarki. Pytanie, co musi się wydarzyć, aby ECB uzyskał błogosławieństwo Bundesbanku, tradycyjnie niechętnemu jakiejkolwiek niekonwencjonalnej polityce monetarnej?

Wykres 1: Indeks zaskoczeń ekonomicznych dla strefy euro. Źródło: mBank.

Wykres 2: PMI Manufacturing dla strefy euro oraz trzech największych gospodarek strefy. Źródło: mBank.

W tym miejscu wypada powtórzyć słowa sprzed tygodnia: „fundamentalnych powodów do spadku indeksów za oceanem wciąż nie dostrzegamy". Najgłębsza od wielu miesięcy spadkowa korekta na tamtejszym rynku akcji może przeciągnąć się w czasie, ale równie dobrze jej dołek może być już za nami. Trudno przewidzieć z kolei, jak rozwinie się sytuacja w Europie, gdzie koniunktura gospodarcza wygląda znacznie słabiej, a ze strony analizy technicznej wciąż płyną niepokojące sygnały. Z tego powodu rozsądnym zachowaniem wydaje się wstrzymanie z podjęciem decyzji inwestycyjnych aż do wyjaśnienia sytuacji.

W chwili obecnej fundusze Eques Akcji oraz Eques Aktywnej Alokacji będą dobrą alternatywą dla inwestorów o większej skłonności do ryzyka, bądź preferujących metodę systematycznego inwestowania. Dla pozostałych oraz tych, którzy nie akceptują zmienności typowej dla rynku akcji, bardziej odpowiednie będą Eques Obligacji oraz Eques Pieniężny.

Do pobrania

| EQUES Investment TFI SA_komentarz rynkowy 82_2014_10_27 |