Bieżący komentarz rynkowy 132/2016

Na ostatnim szczycie G-20 Międzynarodowy Fundusz Walutowy (IMF) zarekomendował krajom uprzemysłowionym przygotowanie skoordynowanych programów fiskalnej stymulacji o wartości stanowiącej równowartość 1-1,5% PKB w celu ożywienia gospodarki. Ma to związek z utrzymującym się słabym wzrostem gospodarczym i wyczerpywaniem możliwych opcji w zakresie polityki pieniężnej. W powyższą rekomendację doskonale wpisuje się program 500+, który wystartował z początkiem kwietnia br., a jego szacowana wielkość stanowi równowartość 1,5% polskiego PKB. W jakim stopniu taka stymulacja fiskalna może przełożyć się na wzrost PKB?

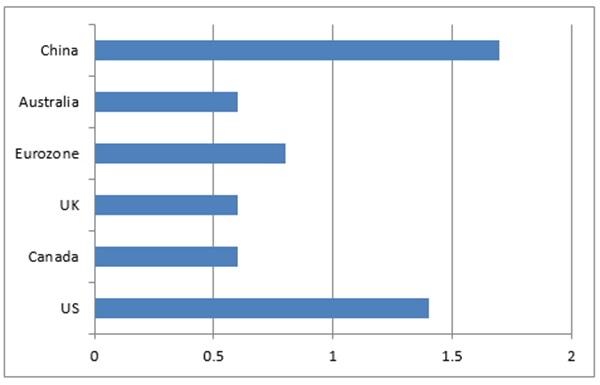

Wpływ dodatkowej stymulacji fiskalnej na gospodarkę opisuje tzw. mnożnik fiskalny, który informuje o ile wzrośnie PKB w reakcji na wzrost wydatków budżetowych (np. jeśli wydatki wzrosną o 100 USD, a w reakcji na nie PKB zwiększy się o 150 USD, to mnożnik wyniesie 1,5). IMF przeprowadził szereg badań, w ramach których przeanalizowano szereg przypadków stymulacji fiskalnej w różnych krajach i w różnych fazach cyklu koniunkturalnego. Na tej podstawie określono warunki, od jakich zależy skuteczność stymulacji fiskalnej i w jakim stopniu przełoży się ona na wzrost gospodarczy. W efekcie okazało się, że stymulacja fiskalna jest niezwykle skuteczna w przypadku takich krajów, jak USA, czy Chiny, w przypadku których mnożnik fiskalny sięga odpowiednio 1,4 oraz 1,7 (wykres 1). Znacznie gorsze efekty przynoszą wydatki rządowe w krajach strefy euro, Australii, Kanadzie, czy Wielkiej Brytanii. Dlaczego w niektórych krajach stymulacja fiskalna przynosi znacznie lepsze efekty niż w innych? Na podstawie badań IMF, poniżej opisaliśmy najważniejsze czynniki, które wpływają na efektywność stymulacji fiskalnej i gdzie w tym kontekście znajduje się polski program 500+.

- Wykorzystane narzędzie. Po stronie wydatków najlepsze efekty przynoszą inwestycje, czyli np. wydatki na infrastrukturę, które oprócz krótkoterminowego pozytywnego wpływu na wzrost gospodarczy, zwiększają potencjał gospodarki w długim terminie. Drugą pod względem efektywności grupą wydatków są tzw. bieżące wydatki konsumpcyjne, stanowiące zwykle największą część wydatków rządowych ogółem. Najsłabszy efekt przynoszą natomiast transfery i wydatki socjalne. Po stronie przychodowej najsilniej na wzrost gospodarczy oddziałują podatki dochodowe (CIT, PIT), zaś najmniej podatki pośrednie (VAT) – przy czym wzrost obciążeń podatkowych ma negatywny wpływ na wzrost gospodarczy. Niestety program 500+ pod względem opisanych kryteriów wygląda dość słabo, ponieważ należy do grupy wydatków budżetowych o najmniejszej efektywności, a dodatkowo jest częściowo finansowany wzrostem obciążeń podatkowych sektora bankowego oraz sektora handlowego. Tzw. podatek bankowy, który teoretycznie ma charakter majątkowy należy uznać de facto za podatek o charakterze dochodowym, ponieważ pozbawia sektor znacznej części dochodu (większej niż standardowy 19% podatek CIT płacony przez sektor). Jego konstrukcja już wywiera silny negatywny wpływ na akcję kredytową i na inwestycje w sektorze prywatnym.

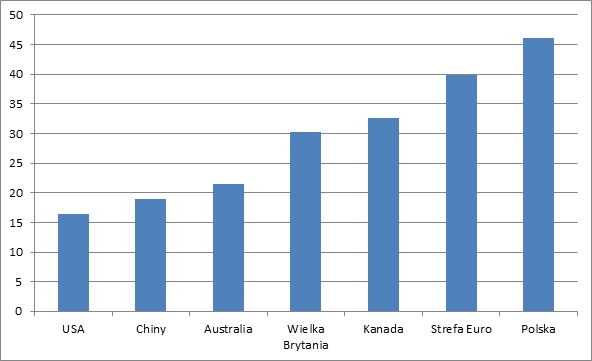

- Stopień otwartości gospodarki. Gospodarkę określa się, jako relatywnie zamkniętą, jeśli udział importu w PKB jest mniejszy niż 30%. Im mniejszy udział importu w PKB, tym większa skuteczność stymulacji fiskalnej. Większy udział importu w PKB oznacza, że większa część środków z dodatkowej stymulacji jest wydatkowana na towary wyprodukowane za granicą, co ogranicza wzrost gospodarczy w kraju. Czynnik ten dobrze tłumaczy dlaczego efektywność stymulacji fiskalnej jest wysoka w takich krajach, jak USA i Chiny (wykres 2). Niestety z tego samego powodu należy oczekiwać, że efektywność stymulacji w ramach programu 500+ będzie raczej niska.

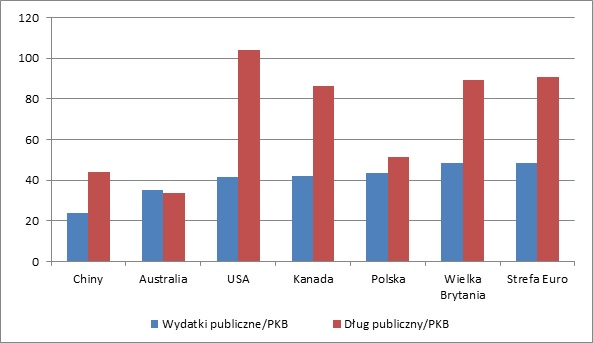

- Udział tzw. automatycznych stabilizatorów gospodarki. W uproszczony sposób można go opisać, jako udział wydatków rządowych w PKB, czyli im mniej państwa w gospodarce, tym wyższa efektywność wprowadzanej stymulacji fiskalnej. Powyższy wskaźnik również dość dobrze opisuje, dlaczego w Chinach i w USA efektywność stymulacji fiskalnej jest wysoka (wykres 3 – w przypadku USA wskaźnik nie jest do końca porównywalny, ponieważ obejmuje również wydatki budżetów stanowych). W przypadku tego wskaźnika Polska wypada nieco lepiej niż Strefa Euro, ale znacznie słabiej niż Chiny, czy USA.

- Poziom długu publicznego. Efektywność stymulacji fiskalnej wymaga niskiego długu publicznego bądź uznawanego za bezpieczny przez rynki finansowe. Jako przykład podawane są progi 100% PKB dla krajów rozwiniętych i 40% dla krajów rozwijających się, ale są to tylko przedziały szacunkowe. W rzeczywistości określenie bezpiecznego poziomu długu dla danego kraju jest problemem złożonym i zależy od wielu zmiennych. W tym kontekście dług publiczny Polski przekraczający 50% PKB może bardziej niepokoić inwestorów niż dług publiczny USA przekraczający 100% (wykres 3). Efektywność stymulacji fiskalnej w tym przypadku zależy od różnicy pomiędzy pozytywnym wpływem na gospodarkę, a kosztami związanymi z obniżeniem wiarygodności finansowej kraju w następstwie oczekiwanego wzrostu zadłużenia. Obniżenie ratingu Polski w styczniu br. przez agencję S&P oraz możliwość podjęcia podobnej decyzji lub pogorszenia perspektywy ratingu przez agencję Moody’s już w najbliższy piątek (nomen omen 13-tego), pokazują, że ekspansywna polityka fiskalna polskiego rządu jest rozwiązaniem dość ryzykownym.

- Faza cyklu koniunkturalnego. Badania IMF wskazują, że stymulacja fiskalna przynosi znacznie lepsze efekty w trakcie recesji niż w fazie wzrostowej cyklu koniunkturalnego. Przy pełnym wykorzystaniu mocy w gospodarce efekty stymulacji fiskalnej mogą być nawet negatywne, co oznacza ujemny poziom mnożnika fiskalnego.

Wykres 1: Średni mnożnik fiskalny w wybranych krajach. Źródło: IMF, Working WP 14/93.

Wykres 2: Udział importu w PKB w wybranych krajach. Źródło: World Bank data.

Wykres 3: Udział wydatków i długu publicznego w PKB w wybranych krajach. Źródło: Index of Economic Freedom 2014 by The Heritage Foundation and The Wall Street Journal, tradingeconomics.com.

Biorąc pod uwagę powyższe czynniki, efektywność program 500+ w skali makroekonomicznej, może być mniejsza, niż mogłoby się wydawać na pierwszy rzut oka. Będą spółki, które na wprowadzeniu programu skorzystają oraz takie, które na nim stracą. Z punktu widzenia giełdowych inwestorów oznaczać to może jedynie zmiany w strukturze portfela. Rozczarowani mogą być natomiast ci inwestorzy, którzy liczą na silny pozytywny wpływ programu 500+ na wzrost gospodarczy w Polsce i na jego przełożenie na wyceny giełdowych spółek. Na horyzoncie mamy jeszcze kilka istotnych czynników ryzyka związanych bezpośrednio z polskim rynkiem. Chodzi o ewentualne przewalutowanie kredytów frankowych, które – jak wynika z opinii KNF – może w negatywnym scenariuszu zagrozić stabilności polskiego systemu finansowego, niewiadomą przyszłość OFE oraz ewentualne obniżenie ratingu Polski bądź jego perspektywy przez agencję Moody’s. To głównie ze względu na te czynniki ryzyka polski rynek akcji od kilku tygodni zachowuje się relatywnie słabo na tle innych rynków wschodzących. Czy w tej sytuacji jest szansa na powrót lepszej koniunktury? Tak, jeśli analogia ze stycznia miałaby się powtórzyć. Wówczas zaledwie kilka dni po obniżeniu ratingu przez agencję S&P na giełdzie warszawskiej rozpoczęła się fala wzrostowa, w wyniku której wartość indeksu WIG zwiększyła się o ponad 15%. Czy tak będzie także tym razem? Czas pokaże, jednak wydaje się, że bez kapitału z zagranicy, polski rynek akcji skazany jest na marazm.

Do pobrania

| EQUES Investment TFI SA_komentarz rynkowy 132_2016_05_10 |