Bieżący komentarz rynkowy 118/2015

Najważniejszym wydarzeniem minionego tygodnia było oczywiście wrześniowe posiedzenie FED, które ku zaskoczeniu wielu nie przyniosło długo wyczekiwanej podwyżki stóp procentowych. Wręcz przeciwnie, jego wydźwięk był taki, że trudno ocenić, czy amerykański bank centralny jest bliżej rozpoczęcia procesu normalizacji stóp procentowych, czy raczej podjęcia decyzji o kolejnej stymulacji gospodarki.

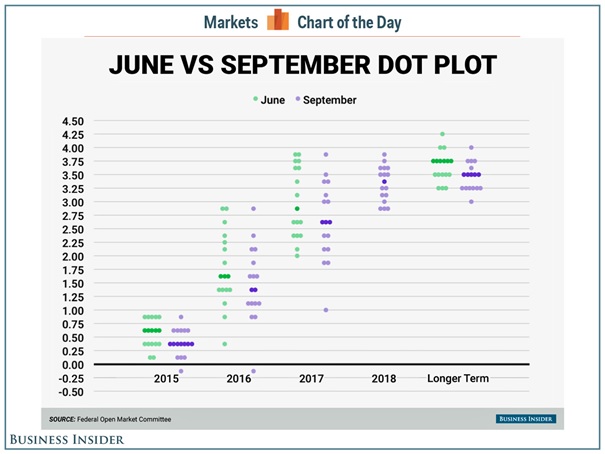

Gdyby gospodarka amerykańska była tzw. gospodarką autarkiczną, czyli samowystarczalną i niezależną od otoczenia zewnętrznego, to FED zapewne już podniósłby stopy procentowe. Wydźwięk konferencji po ostatnim posiedzeniu jednoznacznie wskazuje, że FED pozostaje optymistyczny, co do koniunktury gospodarczej w USA. Problem stanowi otoczenie zewnętrzne oraz jego ewentualny wpływ na gospodarkę amerykańską i jest to na tyle poważne zagrożenie, że bank centralny wciąż nie zdecydował się na rozpoczęcie procesu normalizacji stóp procentowych, pomimo wcześniejszego przygotowywania rynku na taką decyzję. Konsensus rynkowy prawdopodobnie w dalszym ciągu zakładał będzie nadchodzącą podwyżkę stóp procentowych, tym bardziej, że z rozkładu tzw. „kropek" wynika, że sami członkowie FED wciąż prognozują podjęcie takiej decyzji jeszcze w roku bieżącym (wykres 1). Wspomniane „kropki", to wynik anonimowej ankiety wśród wszystkich 17 członków FOMC, w której oceniają oni, jaki ich zdaniem będzie poziom stóp procentowych na koniec danego roku i w dłuższej perspektywie. Nie jest to wprawdzie oficjalne narzędzie polityki pieniężnej, jednak daje ono dobry pogląd na to, jak członkowie FOMC w rzeczywistości oceniają perspektywy gospodarki.

Rozkład kropek w porównaniu z czerwcowym posiedzeniem stał się jednak wyraźnie bardziej „gołębi", a wśród członków FED narodziła się idea wprowadzenia negatywnych stóp procentowych. Na razie opcję taką widzi jeden z członków FED (1 kropka poniżej 0), jednak obóz „gołębi" może zostać wkrótce wzmocniony, jeśli pogorszą się dane napływające z gospodarki amerykańskiej lub jeśli rynki finansowe w dalszym ciągu pozostawać będą pod presją związaną z koniunkturą w gospodarkach krajów rozwijających się (szczególnie w Chinach). W trakcie konferencji po posiedzeniu pojawiło się nawet pytanie, co oznacza „negatywna kropka". Odpowiedź Jannet Yellen była następująca: „Negatywne stopy procentowe nie były jednym z naszych głównych narzędzi kształtowania polityki pieniężnej i dziś nie rozważaliśmy go na poważnie. Nie sądzę, abyśmy byli na drodze do kolejnej stymulacji gospodarki, ale jeśli zmienią się perspektywy – czego ani ja, ani większość moich kolegów nie przewidujemy – i znajdziemy się w obliczu słabej gospodarki wymagającej wsparcia, będziemy przyglądać się wszystkim dostępnym narzędziom." Między wierszami można wyczytać, że podwyżka stóp procentowych nie jest jedynie słusznym dogmatem w aktualnej percepcji FED i możliwe są inne scenariusze w razie zaistnienia takiej potrzeby.

W naszych komentarzach już kilkakrotnie poruszaliśmy problem ewentualnej podwyżki stóp procentowych w USA. Podsumujmy raz jeszcze listę czynników, które przemawiają obecnie przeciwko takiemu scenariuszowi:

1. Indeks dolara ważony handlem znajduje się na najwyższym poziomie od ponad 10 lat, co wywiera negatywną presję na konkurencyjność amerykańskich firm i tamtejszy rynek pracy.

2. Spadające ceny surowców, które pogłębiają presję deflacyjną.

3. Długoterminowe oczekiwania inflacyjne w USA znajdują się na najniższym poziomie od 5 lat, czyli momentu, który bezpośrednio poprzedził rozpoczęcie QE2.

4. Pomimo poprawy na rynku pracy presja płacowa w USA pozostaje ograniczona ze względu na wciąż bardzo niską stopę partycypacji i mocnego dolara, który skłania amerykańskie firmy do przenoszenia produkcji za granicę zamiast wzrostu zatrudnienia i płac w kraju.

5. Koszty wynajmu mieszkań rosną w znacznie szybszym tempie niż płace, co wywiera negatywny wpływ na wydatki konsumpcyjne. Wzrost stóp procentowych mógłby w obecnej sytuacji dodatkowo pogłębić tą dysproporcję.

6. Pogorszenie koniunktury na Wall Street i związany z tym tzw. „wealth effect" wywierający negatywną presję na wydatki konsumpcyjne Amerykanów.

7. Trwający proces Quantitative Tightening, czyli wyprzedaż amerykańskich obligacji skarbowych przez banki centralne krajów rozwijających się (szczególnie Chiny).

8. Ultra łagodna polityka wielu banków centralnych na świecie, co wpływa na umocnienie USD względem innych walut oraz działający w tym samym kierunku - i będący zarazem pochodną oczekiwanej podwyżki stóp procentowych przez FED – odpływ kapitału z rynków wschodzących.

Źródło: Porównanie rozkładu tzw."kropek" na posiedzeniu FED we wrześniu 2015 (fioletowe kropki) oraz w czerwcu 2015 (zielone kropki). businessinsider.com

Czy rynki finansowe w najbliższych miesiącach powrócą do schematu zachowania „im gorzej, tym lepiej"? Na razie nie widać na horyzoncie „jaskółek", które mogłyby wyrwać gospodarki krajów rozwijających się z letargu, co oznacza, że ten czynniki ryzyka w dalszym ciągu będzie stanowił potencjalne zagrożenie dla wzrostu gospodarczego w USA. Jeśli to zagrożenie stanie się bardziej rzeczywiste, czyli publikowane dane, szczególnie z rynku pracy, zaczną zaskakiwać negatywnie, to obóz „gołębi" wewnątrz FED zacznie rosnąć w siłę. Rynki mogą wówczas zacząć dyskontować scenariusz kolejnej stymulacji gospodarki, a ta stanowiłaby także solidne wsparcie dla rynków wschodzących. Na razie jest to bardziej perspektywa miesięcy niż tygodni, ale perspektywa całkiem realna. W krótszym horyzoncie wciąż oczekujemy, że po sierpniowym szoku i być może wtórnym testowaniu minimów, światowe rynki akcji powinny w najbliższych tygodniach stopniowo odzyskiwać równowagę z perspektywą rozpoczęcia kolejnej fali wzrostowej.

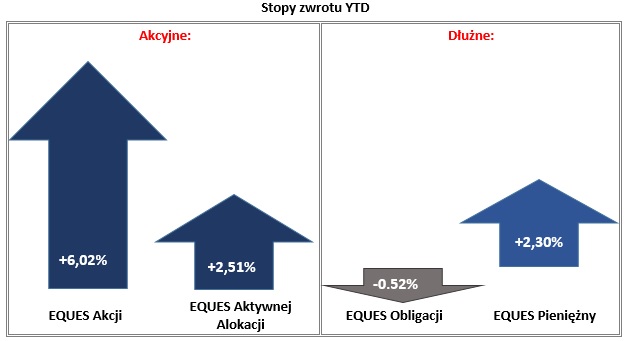

Stopy zwrotu subfunduszy EQUES SFIO w okresie od 31.12.2014 do 18.09.2015. Źródło: Obliczenia własne EQUES Investment TFI SA