Bieżący komentarz rynkowy 116/2015

Ostatnie dni przyniosły silne spadki cen akcji na całym świecie. W wielu przypadkach skala przeceny jest porównywalna do tej z okresu kulminacji kryzysu w strefie euro w 2011 roku. Główne indeksy europejskie w ciągu zaledwie kilku dni skasowały cały tegoroczny wzrost, a S&P500 znalazł się na najniższym poziomie od października 2014. Zewsząd pojawiają się pytania, co dalej? Czy to już bessa, czy tylko głębsza korekta?

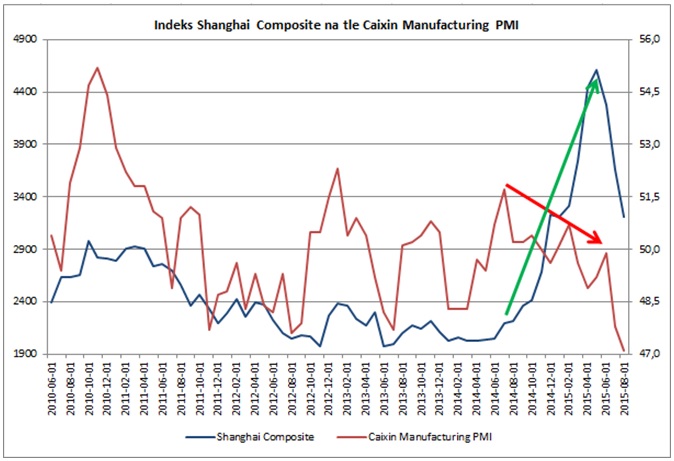

Bezpośrednią przyczyną wyprzedaży na światowych rynkach akcji były obawy o kondycję chińskiej gospodarki. Dynamika spadków jest z całą pewnością zaskakująca dla większości uczestników rynku, jednak niedawna dewaluacja yuana wraz z bardzo słabym odczytem wskaźnika wyprzedzającego Caixin Manufacturing PMI, uświadomiła inwestorom skalę problemów z jakimi mierzy się obecnie chińska gospodarka. Opublikowany pod koniec ubiegłego tygodnia PMI osiągnął wartość 47,1 pkt., wobec oczekiwań na poziomie 47,7 pkt. i był to zarazem najniższy odczyt w ponad 5-cio letniej historii publikacji tego wskaźnika. Warto odnotować, że w pierwszej połowie 2015 wskaźnik Caixin Manufacturing PMI utrzymywał się generalnie w przedziale 49-50 pkt., a jego silniejszy spadek nastąpił dopiero w lipcu i sierpniu. Dość łatwo można zauważyć, że jest to skorelowane z rozpoczęciem spadków na giełdzie w Szanghaju i generalnie można doszukać się w takim zachowaniu logiki. Trudno znaleźć ją jednak we wzroście cen akcji na tamtejszej giełdzie, jaki miał miejsce w okresie od lipca 2014 do czerwca 2015, ponieważ towarzyszył mu regularny trend spadkowy wskaźnika PMI (wykres 1). Innymi słowy trudna sytuacja chińskiej gospodarki nie stała się faktem z dnia na dzień, ale jest procesem, który trwa już od wielu miesięcy. W sensie czysto fundamentalnym wzrosty cen akcji na chińskiej giełdzie w okresie od lipca 2014 do czerwca 2015 były wręcz niemożliwe do wytłumaczenia i dlatego trudno zrozumieć dlaczego inwestorzy na całym świecie są aż tak bardzo zaskoczeni ich urealnieniem. Być może mamy do czynienia z wariantem, w którym wydarzenia na chińskim rynku akcji stały się zwyczajnym pretekstem do realizacji zysków, która z różnych przyczyn przybrała formę gwałtownej wyprzedaży z licznymi znamionami klasycznej paniki.

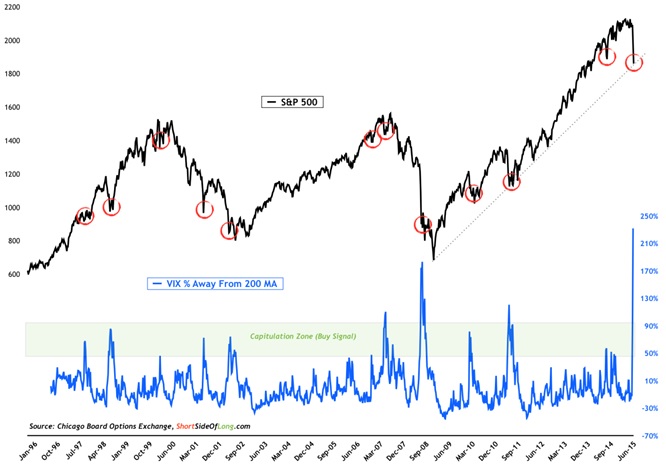

Indeks S&P500 już od ponad 3 lat nie zanotował spadkowej korekty o zasięgu co najmniej 10% (po raz ostatni miało to miejsce w okresie od kwietnia do czerwca 2012). Długo wyczekiwana korekta z prawdziwego zdarzenia wreszcie nadeszła i wiele wskazuje na to, że wydarzenia na chińskim rynku akcji stały się dla niej dobrym pretekstem. Korekta ta przybrała tym razem dość gwałtowną formę i wydaje się, że rynek przereagował w spadkach. Indeks VIX, nazywany potocznie „indeksem strachu” na ostatniej wyprzedaży odchylił się w górę aż o 232% od swojej 200-sesyjnej średniej (wykres 2). Tak znaczące odchylenie tego indeksu od średniej nie wystąpiło nawet we wrześniu 2008 po upadku Lehman Brothers. Zwykle odchylenie VIX już o 50-90% w górę od 200-sesyjnej średniej sugerowało nadejście przynajmniej wzrostowej korekty w trakcie bessy, bądź rychły koniec spadkowej korekty w trakcie hossy. Oczywiście, biorąc pod uwagę charakter wyprzedaży, taki ewentualny proces formowania dna może charakteryzować się dość dużą zmiennością cen oraz nastrojów inwestorów, ale najgorsze indeks S&P powinien mieć już za sobą.

Jakie argumenty mogą przemawiać za powrotem trendu wzrostowego na rynkach akcji? Po pierwsze kontynuacja ożywienia gospodarczego w Europie. Jeśli pogorszenie koniunktury w Chinach miałoby zaszkodzić gospodarce europejskiej, to z całą pewnością determinacja ECB w jej wspieraniu będzie jeszcze większa niż obecnie (aktualnie ECB skupuje w skali miesiąca aktywa o wartości 60 mld EUR miesięcznie, co najmniej do września 2016). Ponadto ponownie podkreślamy, że trudna sytuacja chińskiej gospodarki nie stała się faktem z dnia na dzień, ale jest procesem, który trwa już od wielu miesięcy i jak na razie nie przeszkadza ożywieniu w Europie. Po drugie ostatnie wydarzenia na rynkach finansowych oznaczają możliwą weryfikację polityki FED. Obecnie ponad 80% ekonomistów prognozuje pierwszą podwyżkę stóp procentowych już we wrześniu 2015. W świetle ostatnich wydarzeń dostrzec można tutaj wyraźne pole do pozytywnego zaskoczenia w postaci oddalenia „widma” wzrostu stóp procentowych. Dostrzegamy co najmniej kilka argumentów za takim scenariuszem:

1. Indeks dolara ważony handlem znajduje się na najwyższym poziomie od ponad 10 lat, co wywiera negatywną presję na konkurencyjność amerykańskich firm i tamtejszy rynek pracy.

2. Spadające ceny surowców, które pogłębiają presję deflacyjną.

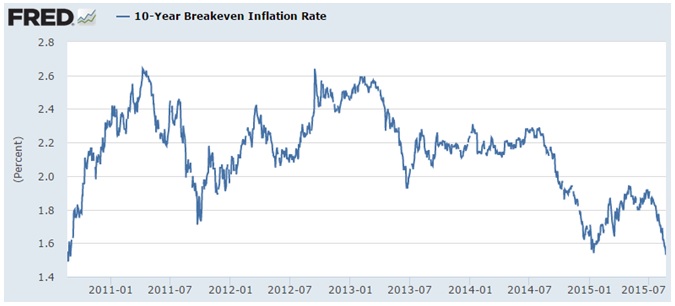

3. Długoterminowe oczekiwania inflacyjne w USA spadły w minionym tygodniu do poziomu najniższego od 5 lat (wykres 3), czyli momentu, który bezpośrednio poprzedził rozpoczęcie QE2.

4. Pomimo poprawy na rynku pracy presja płacowa w USA pozostaje ograniczona ze względu na wciąż bardzo niską stopę partycypacji i mocnego dolara, który skłania amerykańskie firmy do przenoszenia produkcji za granicę zamiast wzrostu zatrudnienia i płac w kraju.

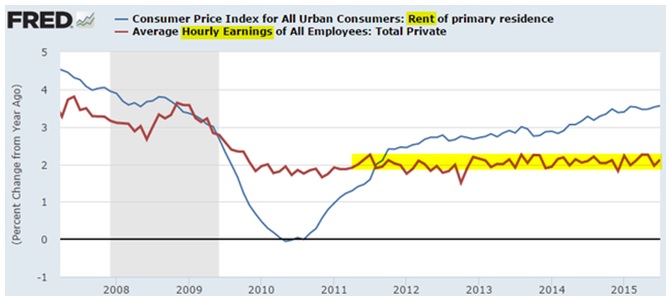

5. Koszty wynajmu mieszkań rosną w znacznie szybszym tempie niż płace, co wywiera negatywny wpływ na wydatki konsumpcyjne (wykres 4). Wzrost stóp procentowych mógłby w obecnej sytuacji dodatkowo pogłębić tą dysproporcję.

6. Ostatnia gwałtowna realizacja zysków na Wall Street, która oznacza, że tzw. „wealth effect” wywiera negatywną presję na wydatki konsumpcyjne Amerykanów.

Wykres 1: Indeks Shanghai Composite na tle Caixin Manufacturing PMI. Źródło: opracowanie własne na podstawie danych stooq.com.

Wykres 2: Indeks S&P500 (górny wykres) oraz odchylenie indeksu VIX od 200-sesyjnej średniej. Źródło: shortsideoflong.com.

Wykres 3: Długoterminowe oczekiwania inflacyjne w USA. Źródło: FRED.

Wykres 4: Koszty wynajmu mieszkań na tle wzrostu płac. Źródło: FRED, soberlook.com.

Jeśli rzeczywiście mamy do czynieniem z wariantem, w którym wydarzenia na chińskim rynku akcji stały się tylko pretekstem do realizacji zysków, to uwzględniając paniczny charakter wyprzedaży, światowe rynki akcji najgorsze mogą mieć już za sobą. Skoro pozycjonowanie inwestorów było takie, że „chiński” pretekst spowodował gwałtowną wyprzedaż, to inny pretekst dla odmiany może stać się przyczyną poprawy sentymentu na rynku. Być może takim pretekstem będzie wczorajsza (25.08) decyzja chińskich władz monetarnych o obniżeniu stóp procentowych oraz obniżeniu stopy rezerwy obowiązkowej w bankach. Jeśli tak rzeczywiście będzie, to mamy do czynienia z dużą okazją do kupna akcji, jednak z zastrzeżeniem, że ryzyko inwestycyjne – rozumiane, jako relatywnie wysoka zmienność cen – pozostanie w najbliższych dniach podwyższone.

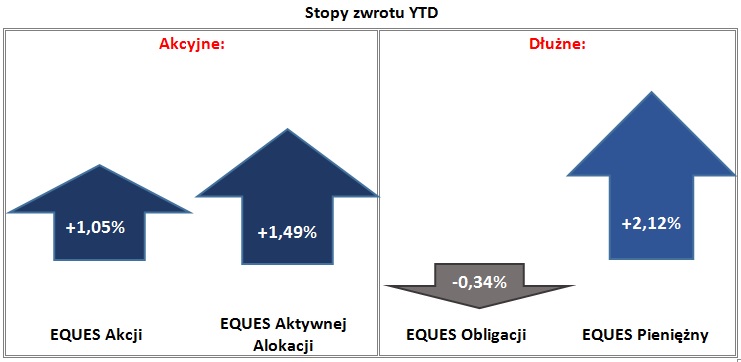

Stopy zwrotu subfunduszy EQUES SFIO w okresie od 31.12.2014 do 24.08.2015. Źródło: Obliczenia własne EQUES Investment TFI SA

Do pobrania

| EQUES Investment TFI SA_komentarz rynkowy 116_2016_08_26 |