Bieżący komentarz rynkowy 114/2015

W imię własnych politycznych interesów posłowie głosujący za ustawą o szczególnych zasadach restrukturyzacji walutowych kredytów mieszkaniowych, postanowili właśnie zamordować wzrost gospodarczy w Polsce. Tzw. „Frankowicze" może i będą mieć mniejszy dług do spłaty, ale bez pracy i tak nie będą mieli z czego go spłacić, chyba, że w poszukiwaniu dochodów wyjadą za granicę.

Sejm przyjął zaproponowaną przez PO ustawę o szczególnych zasadach restrukturyzacji walutowych kredytów mieszkaniowych w związku ze zmianą kursu walut obcych do waluty polskiej oraz o zmianie niektórych ustaw. Ustawa umożliwia przejście z kredytu walutowego na kredyt w złotówkach. Kredytobiorcy walutowych kredytów zaciągniętych na zakup mieszkania lub domu będą mogli złożyć do 30 czerwca 2020 r. pisemny wniosek o ich restrukturyzację. Banki będą miały na ich rozpatrzenie 30 dni. Z rozwiązań przewidzianych ustawą będą mogli skorzystać ci kredytobiorcy, którzy nie mają innego mieszkania lub domu, a także osoby, które odziedziczyły kolejne mieszkanie lub dom po zaciągnięciu kredytu podlegającego restrukturyzacji. Mieszkanie kupione na kredyt, który ma być restrukturyzowany, nie może być większe niż 100 m2 (w przypadku domu – 150 m2), chyba że posiadacz kredytu ma co najmniej 3 dzieci. Ponadto stosunek wielkości kredytu pozostałego do spłaty do wartości nieruchomości, na zakup której został zaciągnięty (tzw. wskaźnik LtV – Loan to Value) nie może być niższy niż 80 proc. Przewalutowanie kredytu ma następować według kursu ogłoszonego przez Narodowy Bank Polski w dniu poprzedzającym złożenie wniosku. Ustawa trafi teraz do Senatu.

W stosunku do pierwotnego projektu ustawy posłowie przyjęli ważną poprawkę, która zakłada, że bank ma umarzać 90% różnicy pomiędzy wartością kredytu po przewalutowaniu a kwotą zadłużenia, jaką posiadałby w tym samym momencie kredytobiorca, gdyby zamiast kredytu walutowego zaciągnął kredyt w złotych. Według pierwotnej propozycji PO koszty operacji miały obciążać banki i kredytobiorców po połowie. Polscy politycy głosując za ustawą udowodnili, że ich świadomość ekonomiczna jest znikoma, a może nawet żadna. W USA w trakcie kryzysu finansowego w 2008 roku rząd ratował banki praktycznie za wszelką cenę, bo miał świadomość tego, jak ważny jest to sektor dla gospodarki. Podobnie zachowały się rządy krajów europejskich w obliczu kryzysu w 2011 roku. Tymczasem w Polsce politycy za wszelką cenę skłonni są ratować jedynie swoje własne miejsca w parlamencie.

Jakie będą koszty tej ustawy dla sektora bankowego i polskiej gospodarki? Na podstawie wstępnych kalkulacji, dokonanych w dostępnych opracowaniach analityków domów maklerskich, koszt ustawy dla sektora bankowego może wynieść około 19 mld PLN i może rozłożyć się na lata 2016-18 w proporcjach 40%-40%-20%. Jeśli dodatkowo uwzględnimy prawdopodobne wprowadzenie podatku bankowego, którego koszt sięgnie około 5 mld PLN rocznie, to w wyniku radosnej twórczości polityków dostępność kredytów dla gospodarki w ciągu najbliższych 3 lat zmniejszy się co najmniej o 340 mld PLN. Największe zmniejszenie dostępności kredytów przypadnie zatem na okres, kiedy teoretycznie powinna przypadać kumulacja absorpcji środków z nowej perspektywy unijnej. W efekcie środki, dzięki którym Polska miała dokonać znaczącego skoku w poziomie rozwoju gospodarczego prawdopodobnie w dużej mierze pozostaną niewykorzystane.

Naturalną odpowiedzią banków na niekorzystne regulacje będzie ponadto przyjęcie pozycji obronnej, która pogłębi presję na osłabienie wzrostu gospodarczego. Należy między innymi oczekiwać poniższych działań ze strony banków:

1. Drastyczne redukcje kosztów – odbędą się one w dużej mierze poprzez redukcje zatrudnienia i obniżenie stawek depozytów, których banki nie będą potrzebować ze względu na ograniczone możliwości udzielania kredytów.

2. Wzrost cen usług bankowych – wyższe marże, wyższe prowizje i opłaty.

3. Zmniejszenie dostępności usług bankowych – rezygnacja z najmniej rentownych produktów, ze względu na fakt, że wyższa rentowność aktywów oznacza relatywnie mniejsze obciążenie podatkiem bankowym.

4. Inne działania zmierzające do neutralizacji obciążeń nowymi regulacjami, skutkujące presją na zmniejszenie bilansu sektora bankowego, czyli w praktyce ograniczeniem podaży pieniądza.

Co to oznacza dla rynków finansowych? Nawet przy sprzyjającym otoczeniu zewnętrznym giełdzie warszawskiej regularna hossa raczej nie jest pisana. W krótkim terminie relatywnie lepiej powinny zachowywać się teoretycznie odporne na ryzyko polityczne małe i średnie spółki, ale one z kolei są wrażliwe na wzrost gospodarczy, którego perspektywy stają się wątpliwe. Pod presją powinna znaleźć się także polska waluta ze względu na kumulację konwersji kredytów, która nas czeka, a także ryzyko słabej absorpcji środków unijnych. Przedwyborcze decyzje i zapowiedzi polskich polityków w ogóle stanowią zaproszenie dla kapitału spekulacyjnego do zagrania na osłabienie złotego. To oznacza, że dobrą alternatywą nie będą także obligacje skarbowe. Pozostają lokaty bankowe, których banki nie będą chciały. Zresztą z wyborem banku, po wejściu w życie nowych regulacji też trzeba będzie bardziej uważać. W tej sytuacji wielu krajowych inwestorów może wybrać wariant lokowania oszczędności w aktywach zagranicznych, a to oznacza dalszy wzrost presji na osłabienie złotego. Słabszy złoty to jeszcze większe straty dla sektora bankowego oraz dalsze osłabienie polskiej gospodarki i w ten sposób koło się zamyka.

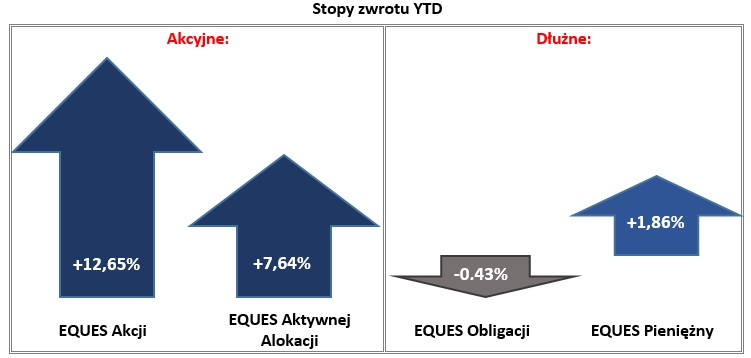

Spośród rozwiązań krajowych najlepiej wybrać fundusze z dużą ekspozycją w segmencie małych i średnich spółek (EQUES Akcji, EQUES Aktywnej Alokacji) oraz za granicą (EQUES Aktywnej Alokacji). Taka strategia ma szansę sprawdzić się w krótkim terminie, ale także w dłuższym, jeśli przedwyborczy populizm ostatecznie ustąpi miejsca powyborczemu pragmatyzmowi. Sensownym rozwiązaniem może okazać się także wybór inwestycji alternatywnych (wierzytelności, nieruchomości, energia odnawialna). Prócz tego krajowym inwestorom pozostaje jedynie nadzieja i wiara. Nadzieja, że senat odrzuci ustawę o szczególnych zasadach restrukturyzacji walutowych kredytów mieszkaniowych oraz wiara, że po wyborach politycy odzyskają rozsądek.

Stopy zwrotu subfunduszy EQUES SFIO w okresie od 31.12.2014 do 05.08.2015. Źródło: Obliczenia własne EQUES Investment TFI SA

Do pobrania

| EQUES Investment TFI SA_komentarz rynkowy 114_2015_08_07 |