Bieżący komentarz rynkowy 107/2015

Przed nami niezwykle istotny tydzień dla światowych rynków akcji. Już w środę poznamy decyzje, jakie zapadną na najbliższym posiedzeniu FED, w czwartek inwestorzy oczekiwać będą wieści z kolejnej rundy negocjacji Grecji z wierzycielami, a na koniec tygodnia czekają nas zwyczajowe emocje związane z wygasaniem czerwcowych serii kontraktów terminowych.

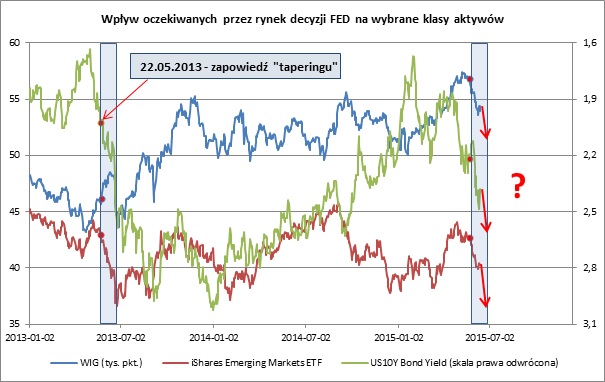

W wystąpieniu przed amerykańskim kongresem w dniu 22 maja 2013 roku Ben Bernanke, ówczesny szef FED, zapowiedział rozpoczęcie procesu ograniczania skupu aktywów, jeśli dane makroekonomiczne będą potwierdzać siłę amerykańskiej gospodarki. Ostatecznie FED podjął decyzję o rozpoczęciu tzw. „taperingu" na posiedzeniu w dniu 18 grudnia 2013. Znacznie większe perturbacje na rynkach wywołała jednak majowa wypowiedź szefa FED niż sama grudniowa decyzja. Rynki wschodzące w ciągu zaledwie miesiąca od wypowiedzi szefa FED straciły na wartości średnio około 15%, rentowność amerykańskich 10-cio latek wzrosła z około 2,0% do prawie 2,6%. W tym samym czasie indeks WIG stracił zaledwie 2,4%, ale głównie za sprawą dużej odporności na spadki rynków wschodzących w pierwszej fazie przeceny (wykres 1).

Obecna sytuacja rynkowa przypomina wydarzenia z 2013 roku i nie chodzi tylko o zbieżność dat rozpoczęcia wyprzedaży na rynkach wschodzących (22 maja). Już od kilku miesięcy rynek spekuluje na temat możliwego rozpoczęcia cyklu podwyżek stóp procentowych w USA, którego wpływ na rynki może być potencjalnie porównywalny do „taperingu" z 2013 roku. Wzrost stóp procentowych w USA może się bowiem wiązać z odpływem kapitału z rynków wschodzących i jego powrotem do USD, ponieważ wzrasta opłacalność inwestycji w papiery dłużne amerykańskiego rządu. Od pewnego czasu słychać coraz więcej głosów, że kluczowe znaczenie będzie mieć właśnie czerwcowe posiedzenie FED. Do pierwszej podwyżki stóp procentowych niemal na pewno na nim nie dojdzie, jednak rynki mają dość duże przekonanie, że podane zostaną konkretne daty, a sam cykl podwyżek rozpocznie się już we wrześniu.

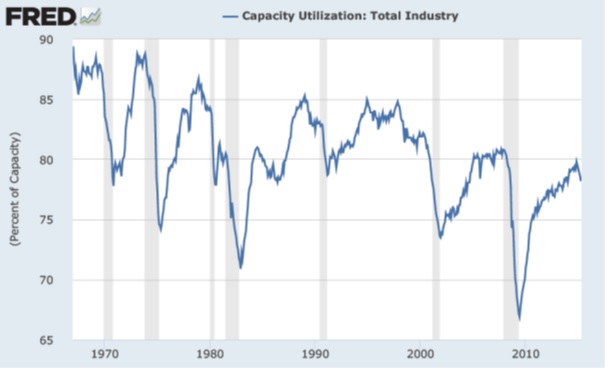

Oczekiwania rynku w kwestii terminu rozpoczęcia cyklu podwyżek stóp procentowych w USA zostały dość silnie wzmocnione za sprawą ostatniego raportu z rynku pracy, z którego wynika, że gospodarka amerykańska utworzyła w maju 280 tys. nowych miejsc pracy, wobec oczekiwań na poziomie 225 tys.. W kontekście tych danych wydaje się, że racja jest po stronie tych ekonomistów, którzy twierdzili, że słabszy początek roku amerykańskiej gospodarki, potwierdzony całą serią negatywnych danych, jest tylko zjawiskiem przejściowym i w kolejnych kwartałach należy oczekiwać wyraźnej poprawy. Oliwy do ognia dolał raport analityków Wells Fargo, według którego moce produkcyjne w USA po kryzysie finansowym rosną bardzo powoli, a odrodzenie popytu konsumpcyjnego w następstwie coraz silniejszego rynku pracy, może bardzo szybko doprowadzić do szoku inflacyjnego. Oficjalne dane FED wskazują, że wykorzystanie mocy produkcyjnych w gospodarce wyniosło 78,1% w maju br. po spadku z lokalnego szczytu na poziomie 80% zanotowanego w listopadzie 2014 roku (wykres 2). Jest to poziom znacznie niższy od notowanych w szczycie jakiegokolwiek cyklu koniunkturalnego w XX wieku (85-89%), ale już zbliżony do szczytu zanotowanego w 2007 roku (82,2%). Jeśli coraz niższe poziomy wykorzystania mocy produkcyjnych w amerykańskiej gospodarce na kolejnych szczytach cykli koniunkturalnych wynikają np. ze zmiany struktury gospodarki, to moment, kiedy popyt konsumpcyjny zacznie wywierać presję na ceny, rzeczywiście może być już bardzo bliski.

Wykres 1: Wpływ oczekiwanych przez rynek decyzji FED na wybrane klasy aktywów. Źródło: opracowanie własne na podstawie danych stooq.com.

Wykres 2: Wykorzystanie mocy produkcyjnych w USA. Źródło: FRED (Federal Reserve Economic Data).

Jeśli w najbliższą środę FED rzeczywiście zasugeruje rozpoczęcie cyklu podwyżek stóp procentowych na wrześniowym posiedzeniu, to rynki wschodzące mogą kontynuować przecenę zapoczątkowaną w maju (wykres 1). Jej kulminacja zgodnie ze schematem z 2013 roku może potencjalnie nastąpić pod koniec czerwca i podobnie, jak wtedy powinna stanowić okazję do kupna przecenionych akcji. Jak w tej sytuacji zachowa się giełda warszawska? Ze względu na lokalne czynniki ryzyka, o których pisaliśmy szerzej w poprzednich komentarzach, raczej nie należy oczekiwać nadzwyczajnej siły polskich akcji.

Oczywiście, jak zawsze dużą niewiadomą pozostaje kwestia wygasania czerwcowej serii kontraktów terminowych. Historia pokazuje, że giełda warszawska w dniu wygasania kontraktów potrafi zaskakiwać i poruszać się całkowicie wbrew panującej na innych rynkach tendencji. Kolejną niewiadomą pozostaje nierozwiązany problem greckiego zadłużenia. Niedzielne negocjacje w tej sprawie zakończyły się bezowocnie i to zaledwie po 45 minutach. To może świadczyć o tym, że strony twardo okopały się na swoich stanowiskach i nie ma woli ich złagodzenia. Przedstawiciele Unii Europejskiej mogą obawiać się dalszych ustępstw ze względu na ewentualny wzrost postawy roszczeniowej innych krajów, które mogą w przyszłości popaść w problemy. Z kolei po stronie greckiej widoczny jest silny sprzeciw partii Syriza, która obiecała wyborcom twardą postawę negocjacyjną w kontaktach z wierzycielami. W tej sytuacji perspektywy porozumienia wyglądają dość mgliście, a to z całą pewnością nie ułatwi życia giełdowym inwestorom.

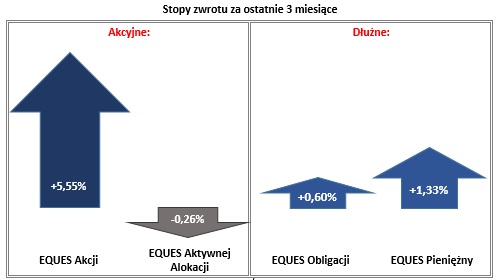

Stopy zwrotu subfunduszy EQUES SFIO w okresie od 12.03.2015 do 12.06.2015. Źródło: Obliczenia własne EQUES Investment TFI SA

Do pobrania

| EQUES Investment TFI SA_komentarz rynkowy 107_2015_06_16 |