Tygodniowy komentarz rynkowy 51/2014

Czy kinowa premiera filmów o Wall Street jest najlepszym sygnałem do sprzedaży akcji? Oliver Stone, Ben Younger czy Martin Scorsese bez wątpienia znają się na swym fachu, ale "nie można przez cały czas tkwić w Hollywood, w świecie filmowej fikcji" 1) . Inwestując na rynku akcji lepiej skupić się na danych ekonomicznych, analizie fundamentalnej, analizie technicznej, bądź innych metodach analitycznych, jeśli tylko przynoszą nam wymierne korzyści.

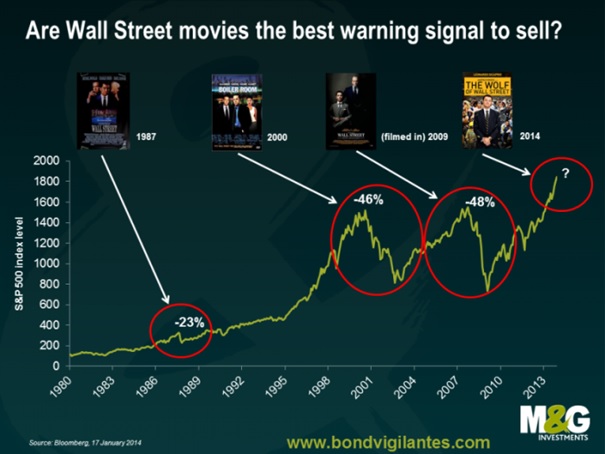

"Wilk z Wall Street" - film w reżyserii Martina Scorsese zadebiutował niedawno na ekranach światowych kin (19 grudnia 2013, w Polsce: 3 stycznia 2014). Film opowiada prawdziwą historię maklera Jordana Belforta, który w latach 90-tych był jednym z najbardziej znanych finansistów na Wall Street. Jego błyskawiczna droga na szczyt i rozrzutny styl życia wzbudziły zainteresowanie FBI. Ostatecznie Belfort został skazany na 3 lata więzienia (z czego odsiedział 22 miesiące) za przestępstwa gospodarcze, które miały doprowadzić inwestorów do strat w wysokości 200 mln USD. "Droga na szczyt" i "rozrzutny styl życia" bez wątpienia mogą kojarzyć się z kulminacją giełdowej hossy i zapewne z tego powodu niezwykłą popularność w internecie zdobył w ostatnich dniach wykres pokazujący indeks S&P500 oraz momenty debiutów filmów związanych z amerykańskim rynkiem akcji (wykres 1). Wykres sugeruje, że wejście Wall Street na duży ekran zapowiada zbliżający się krach na giełdzie. Czy rzeczywiście tak jest?

Wykres 1: Wykres miesięczny S&P500 i sygnały sprzedaży w postaci kinowych premier filmów o Wall Street. Źródło: bespokeinvest.com, bondvigilante.com.

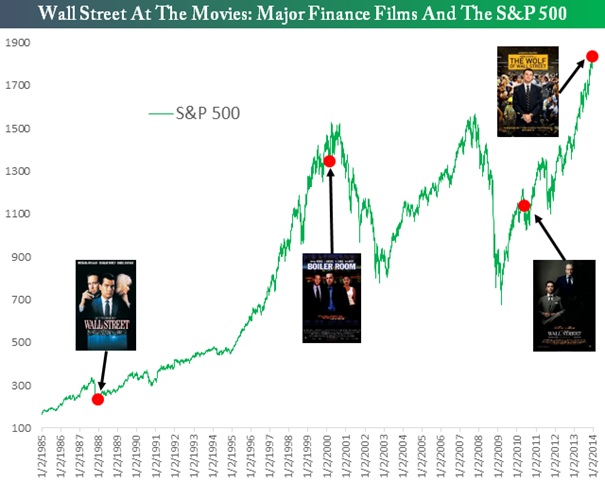

Już pierwszy rzut oka na wykres pokazujący faktyczne daty debiutów kinowych powyższych filmów na tle indeksu S&P500 pokazuje, że mamy do czynienia z naciąganiem faktów (wykres 2), a sugerowana zdolność prognostyczna Hollywood w praktyce nie istnieje. Pierwszy film "Wall Street" z 1987 roku trafił do kin 11 grudnia 1987 roku, a więc po październikowym krachu na rynku akcji. W ciągu następnych 12 lat indeks S&P500 zwiększył swoją wartość ponad 6-ciokrotnie. Sequel filmu z 1987 roku pod tytułem "Wall Street: Pieniądz nie śpi" trafił na ekrany światowych kin 14 maja 2010 roku, a więc ponad rok po zakończeniu kryzysu finansowego w 2008 roku. Premiera miała miejsce w trakcie dużej spadkowej korekty w hossie zapoczątkowanej w marcu 2009 roku, która z perspektywy czasu stanowiła doskonały moment do kupna akcji. Jedynym filmem, który "wstrzelił" się w okolice dużego giełdowego szczytu, był film "Ryzyko" debiutujący na ekranach kin 30 stycznia 2000 roku. Jednakże zależność przyczynowo-skutkowa w tym przypadku wydaje się odwrotna do tego, co sugeruje wykres 1. To nie film zakończył hossę, ale prawdopodobnie wieloletnia hossa spowodowała zainteresowanie reżysera tematyką Wall Street. Koniec hossy był zaś konsekwencją wielkiej internetowej bańki spekulacyjnej, która doprowadziła wyceny akcji wielu firm do absurdalnych poziomów przy słabnącym momentum wzrostu gospodarczego. Czy podobnie będzie w przypadku filmu "Wilk z Wall Street"?

Wykres 2: Wykres miesięczny S&P500 i rzeczywiste daty premier kinowych filmów o Wall Street. Źródło: bespokeinvest.com.

Obecne otoczenie rynkowe jest raczej mało porównywalne z okresem przełomu lat 1999-2000. Już w połowie 1999 roku FED rozpoczął cykl podwyżek stóp procentowych. Tym razem perspektywa zaostrzenia polityki pieniężnej przez amerykański bank centralny jest wciąż bardzo odległa, a liczne wskaźniki sugerują przyspieszenie wzrostu gospodarczego w nadchodzących kwartałach. Wystąpienia większej korekty spadkowej na amerykańskim rynku akcji oczywiście nie można wykluczyć, jednak koniec hossy wydaje się mało prawdopodobny. W USA pojawia się obecnie zbyt wiele opinii sugerujących formowanie szczytu i nadchodzącą dużą korektę, a wręcz ogromną spekulacyjną bańkę, która musi pęknąć z hukiem. Na szczycie hossy tego typu opinie należą do rzadkości, ponieważ większość pesymistów traci wiarę w swoje długo niespełniające się prognozy dopiero pod wpływem permanentnych wzrostów. Wtedy wszystkie symptomy nadchodzącego przesilenia najczęściej są ignorowane, a nie służą do snucia pesymistycznych wizji. Na szczycie hossy prawdopodobnie nikt nie wpadłby na pomysł skonstruowania wykresu 1, a już na pewno nikt nie wziąłby go na poważnie i nie zyskałby on takiego rozgłosu w sieci.

Nawet, jeśli amerykański rynek akcji rozpocząłby teraz spadkową korektę, niekoniecznie w tą samą stronę podążyć musi giełda warszawska. Możliwe są dłuższe okresy dekorelacji pomiędzy polskim a amerykańskim rynkiem akcji takie, jak np. w sierpniu 2013 (wzrost WIG o 4,1%, spadek S&P500 o 3,1%), czy grudniu 2013 (spadek WIG o 6,3%, wzrost S&P500 o 2,4%). Tym bardziej, że pod wpływem czynników lokalnych ceny akcji na polskim rynku są już po znaczącej grudniowo-styczniowej korekcie spadkowej, w trakcie której indeks WIG cofnął się od listopadowego szczytu prawie o 11% (co ciekawe każda z trzech poprzednich korekt indeksu WIG w 2013 roku miała niemal identyczny zasięg, choć ich przebieg był bardzo zróżnicowany). Główny czynnik lokalny, który był siłą sprawczą tej korekty w zasadzie już został wyeliminowany. Zaangażowanie OFE w akcje spadło na koniec grudnia do 41,8%, a zatem fundusze emerytalne nie muszą już sprzedawać akcji przed transferem 51,5% aktywów do ZUS (według wyceny na dzień 31 stycznia 2014).

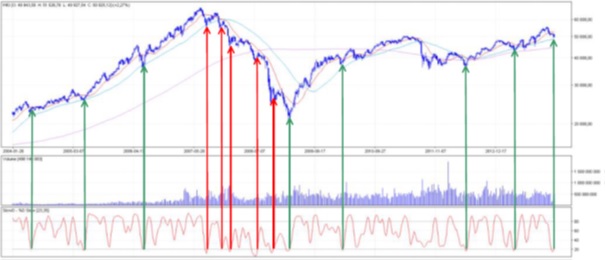

W najbliższym czasie najważniejsze dla krajowych inwestorów ponownie będą perspektywy gospodarki i to one zadecydują o koniunkturze na giełdzie warszawskiej. O otoczeniu makroekonomicznym w Polsce pisaliśmy szerzej w poprzednich komentarzach i nie mamy żadnych wątpliwości, że jest ono sprzyjające dla posiadaczy akcji. Dlatego tym razem przyjrzymy się rynkowi od strony technicznej. Czy analiza techniczna potwierdza pozytywne wnioski płynące z analizy fundamentalnej? Czy kupno polskich akcji to obecnie dobra strategia inwestycyjna? Aby wyeliminować krótkoterminowy "szum" posłużymy się wykresem tygodniowym oraz jednym ze wskaźników z grupy tzw. oscylatorów (Stochastic). W minionym tygodniu Stochastic opuścił strefę wyprzedania - spróbujmy zatem sprawdzić, jak po takich sygnałach zachowywał się indeks WIG w minionych 10-ciu latach (wykres 3). Podzieliliśmy wygenerowane sygnały na dwie grupy: otrzymane w trakcie hossy (zielone linie) oraz w trakcie bessy (czerwone linie). Sygnały w trakcie bessy pojawiają się znacznie częściej, ponieważ na spadkach rynek znacznie częściej jest wyprzedany niż wykupiony (odwrotnie w trakcie hossy). Okazuje się, że strategia kupna wyprzedanych akcji w trakcie bessy jest równie nieskuteczna, jak strategia sprzedaży wykupionych akcji w trakcie hossy, czyli istnieje ryzyko, że albo akcji nie uda się sprzedać drożej niż kupiliśmy albo kupić taniej niż sprzedaliśmy. Najlepszą strategią jest w tej sytuacji mieć akcje w trakcie hossy i nie mieć ich w trakcie bessy. Sygnał wygenerowany przez Stochastic w trakcie hossy był natomiast w każdym przypadku idealnym momentem do kupna akcji i włączenia się do trwającego długoterminowego trendu wzrostowego. Prawdopodobnie w takim momencie właśnie się znajdujemy.

Wykres 3: Tygodniowy indeks WIG z zaznaczonymi momentami opuszczenia strefy wyprzedania przez wskaźnik Stochastic (zielone linie - sygnał wskaźnika w hossie, czerwona linia - sygnał wskaźnika w bessie). Źródło: opracowanie własne na podstawie danych stooq.com.

Biorąc to pod uwagę, nie pozostaje nam nic innego, jak tylko podtrzymać opinię, że po grudniowo-styczniowej przecenie na giełdzie warszawskiej, mamy obecnie bardzo sprzyjający okres do kupna akcji w horyzoncie średnioterminowym. Dlatego wciąż polecamy przede wszystkim fundusze Eques Akcji oraz Eques Aktywnej Alokacji, zaś dla inwestorów nieakceptujących zmienności typowej dla rynku akcji, najlepszą alternatywą będą fundusze Eques Obligacji oraz Eques Pieniężny.

1) Angelina Jolie - amerykańska aktorka, Ambasador Dobrej Woli UNHCR oraz członkini Rady Stosunków Międzynarodowych, zdobywczyni Oscara, trzech Złotych Globów i Nagrody Gildii Aktorów Filmowych.

Do pobrania

| EQUES_Investment_TFI_SA_komentarz_rynkowy_51-2014_2014_01_19 |