Bieżący komentarz rynkowy 73/2014

W minionym tygodniu światowe rynki akcji zostały wystawione na ciężką próbę w postaci nowego kryzysu w portugalskim sektorze bankowym, serii negatywnych danych makroekonomicznych (m.in. produkcja przemysłowa i rynek nieruchomości w USA) oraz wzrostu napięcia geopolitycznego (Ukraina, Irak, Strefa Gazy). Niemal tradycyjnie test najlepiej zaliczył rynek amerykański, ale przy okazji rekordy słabości wyraźnie przestała bić giełda warszawska.

Pomimo utrzymującej się słabości małych i średnich spółek indeks WIG zachowuje się w lipcu relatywnie dobrze na tle dojrzałych rynków europejskich. Szczególnie budująca wydaje się postawa polskiego rynku akcji w obliczu katastrofy malezyjskiego samolotu pasażerskiego, który najprawdopodobniej został zestrzelony nad Ukrainą przez prorosyjskich separatystów. Jeszcze kilka tygodni temu taki pretekst do sprzedaży akcji zostałby skrzętnie wykorzystany do „zatopienia" krajowych akcji, a tymczasem w miniony piątek na wykresie indeksu WIG nie udało się „namalować", choćby niewielkiej czarnej świecy. Prawdopodobnie oznacza to, że w chwili obecnej na giełdzie warszawskiej odbywa się akumulacja, która może zapowiadać większy ruch cena akcji w górę w perspektywie najbliższych tygodni.

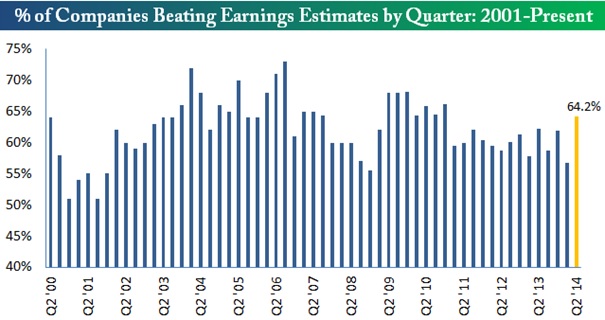

Tak, czy inaczej przydałby się jakiś wyraźny impuls, który zachęciłby inwestorów do powrotu na rynek akcji. Wszystko wskazuje na to, że jedynym jego źródłem może być kapitał zagraniczny, na którego „łaskę" skazała nas tzw. „reforma emerytalna". Gdzie szukać źródeł tej „łaski"? Przyzwyczailiśmy się już do tego, że wszystko, co najważniejsze dla światowych rynków kapitałowych dzieje się za oceanem. Wszystko wskazuje na to, że ubiegłotygodniowa siła amerykańskiego rynku akcji tkwi w rozpoczętym niedawno sezonie publikacji wyników spółek za II kwartał (jak dotąd około 10% spółek opublikowało wyniki). Początek okazał się bardzo obiecujący, ponieważ aż 64,2% spółek opublikowało wyniki lepsze od konsensusu (wykres 1). Jeśli cały sezon wyników będzie wyglądał podobnie, to II kwartał 2014 będzie najlepszym okresem pod tym względem od prawie 4 lat. Dlatego szczególnie ważny będzie rozpoczęty właśnie tydzień, w którym wyniki opublikuje aż 560 amerykańskich firm, w tym wiele spośród tzw. „blue chips", czyli największych firm. Jeśli dotychczasowa pozytywna tendencja w wynikach spółek za II kwartał zostanie potwierdzona, to inwestorzy za oceanem otrzymają solidny powód do kupna akcji. Można zakładać, że wygenerowany w ten sposób pozytywny sentyment rozleje się także na inne rynki, w tym na giełdę warszawską.

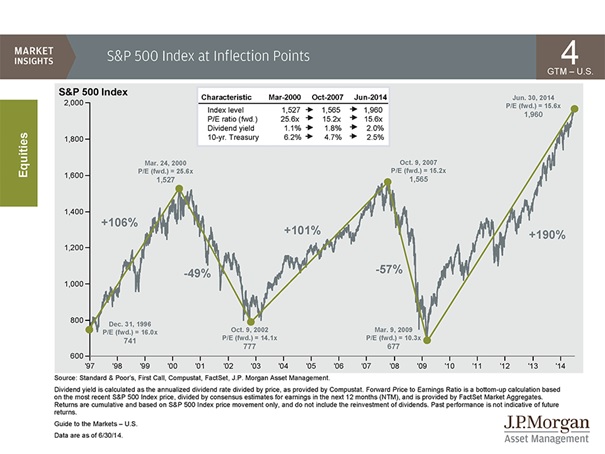

W minionym tygodniu amerykański rynek akcji musiał „uporać się" także z medialnym artykułem na pierwszej stronie New York Times wyjaśniającym, że rynki są przewartościowane. Komentarzy w podobnym tonie można znaleźć wiele, w tym porównujących obecne „przewartościowanie" amerykańskiego rynku akcji ze szczytami z roku 2000 oraz 2007. Zwykle, im częściej mówi się o przewartościowaniu i nadchodzącej dużej korekcie, tym więcej „paliwa" do ewentualnego wzrostu cen akcji. Na wyobraźnię inwestorów i komentatorów rynkowych działa zapewne skala wzrostu indeksu S&P500 w minionych 5 latach, ale porównanie z latami 2000 i 2007 wypada zdecydowanie na korzyść roku 2014 (wykres 2), w tym szczególnie:

1. Wyceny amerykańskich akcji nie są nawet zbliżone do poziomu z 2000 roku – prognozowany wskaźnik cena/zysk (forward P/E) wynosi 15,6 vs 25,6 w 2000 roku.

2. Wyceny amerykańskich akcji są zbliżone do roku 2007 w wartościach bezwzględnych (prognozowany wskaźnik cena/zysk wynosi 15,6 vs 15,2 w 2007 roku), ale w zamian inwestor otrzymuje wyższą dywidendę (2,0% vs 1,8% w 2007 roku), a wycena relatywna względem obligacji przemawia zdecydowanie na korzyść akcji (rentowność 10-cio letnich obligacji wynosi 2,5% vs 4,7% w2007).

3. Szczyty w 2000 oraz 2007 roku były poprzedzone wielomiesięcznym cyklem wzrostowym stóp procentowych (w pierwszym przypadku szczyt poprzedziły 4 podwyżki stóp po 0,25 pkt. proc., zaś w drugim aż 17 podwyżek po 0,25 pkt. proc.), teraz perspektywa wzrostu stóp wciąż jest odległa.

Wykres 1: Udział amerykańskich spółek publikujących wyniki lepsze od konsensusu w poszczególnych kwartałach. Źródło: bespokeinvest.com.

Wykres 2: Indeks S&P500 i porównanie ze szczytami z lat 2000 oraz 2007: thereformedbroker.com, J.P. Morgan AM.

Podtrzymujemy opinię, że giełdowa koniunktura w drugim półroczu może być bardziej przychylna dla inwestorów i w związku z tym wciąż nie zmieniamy naszego pozytywnego nastawienia do rynku akcji. Dlatego polecamy fundusze Eques Akcji oraz Eques Aktywnej Alokacji, z kolei dla inwestorów, którzy nie akceptują zmienności typowej dla rynku akcji, bardziej odpowiednie będą Eques Obligacji oraz Eques Pieniężny.

Do pobrania

| EQUES_Investment_TFI_SA_komentarz_rynkowy_73_2014_07_22 |